2010中国LED上游产业市场调研报告

来源:GLII 作者:—— 时间:2011-04-21 15:35

上游产业作为整个产业链的开始端,提供原材料和外延芯片的设计和生产。根据微 笑曲线理论,上游往往是利润相对丰厚、竞争缓和的链条,掌握着核心技术,因此也具有 相对较高的进入壁垒,这也是历来投资者偏爱的原因。然而上游也会出现供给过多、竞争 加剧的情况,甚至受制于下游需求的变化,无法主动去开拓新的需求或市场。

作为典型高技术、高成本、高利润、高风险的“四高”环节,外延和芯 片一直是全球LED产业的关注热点。从目前整体产业技术水平及趋势来看,外延及芯片技术 尚处于发展的初级阶段,材料改良、出光效率提升、成本控制以及颠覆性的改变仍然是下 一阶段产业面临的机遇和挑战。

进入到产业的最上游,不仅是少数资本丰厚的内资企业的选择,而且已经成为外资 企业在国内扩张的最佳选择。上游圈地,从2010年开始已经成为必然的趋势,至少1-3年内 这种趋势还会进一步加剧,一场看不见硝烟的上游争夺战正在上演。当然在这个过程中, 也不排除有些企业趁机“圈地”套现,骗取政府项目资金。据GLII不完全统计 ,2010年前9个月国内LED上游企业累计完成设备投资额超过20亿元,占总投资的23%。

目前LED上游产业经历了欧、美、日初期技术积累和台湾代工大规模量产两个阶段 ,从去年开始台资企业陆续把上游产业转移到大陆,不管圈地运动最终结果如何,其为中 国LED产业带来的改变都需要被认真思考。随着资本密集度的明显增加,产业竞争层次必然 会随之上升,国内原有的产业格局必将迎来一次真正的变革。

衬底:受益蓝光需求,蓝宝 石领涨衬底材料

总体来说国内外延芯片技术已经有了很大的进步。由于上市公司三安光电、德豪润 达、士兰明芯、乾照光电的优异表现,带动了投资界对上游的巨大投入。2010年初至今, 对MOCVD的投入超过了历史总和,即订购机台数超过了现存的MOCVD的机台数。由此带动了 对蓝宝石衬底、MO源及气体等外延原材料的需求,国内也兴起了对原材料的投资热潮。

尽管MOCVD设备台数与LED产量息息相关,但从2010年年初开始则是以蓝宝石及砷化 镓等衬底的数量来决定外延片出货量,通过扩大MOCVD投资来增加产能已经变得没有意义。

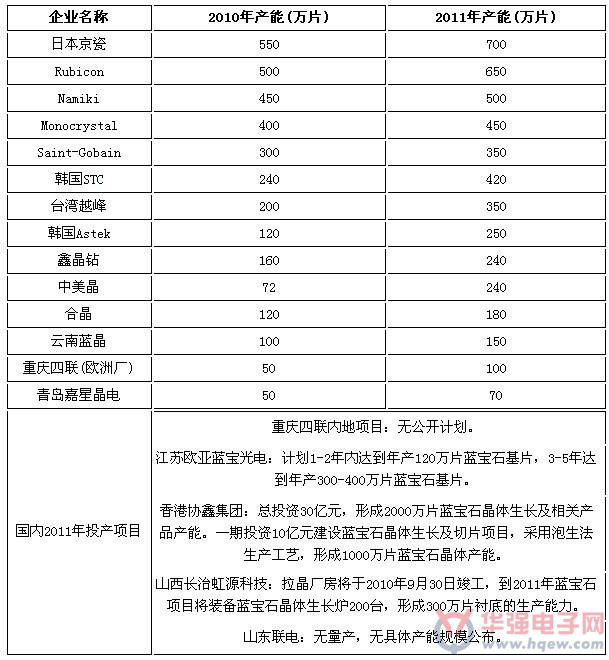

2008年全球蓝宝石衬底年用量仅200万片,至2009年下半年月用量就达150万片,成 长速度惊人。2009年底时全球每月需求量(2英寸)已达 250万片,这已接近当时全球蓝宝石 晶体生长总产能,供需基本平衡。以目前蓝宝石在LED外延衬底应用率达80~85%、2010全球 实际新增MOCVD机台数750台计算(平均42片机),蓝宝石衬底需求量将新增2800万片,而实 际产能只新增约1000万片,GLII预估2010全年将维持蓝宝石衬底供不应求的局面,到2011 年3季度,这种局面有可能出现缓和。

目前全球蓝宝石衬底需求仍以2英寸最大,台湾厂商也都以2英寸为主,而日本企业 大多是3英寸,韩厂则有相当比例为4英寸。GLII预计到今年底2英寸蓝宝石月需求量约在 500万片左右,2011年开始受4英寸MOCVD的影响,出货量开始显著增长,未来4英寸蓝宝石 的需求量将加大,同时2英寸的需求量将有可能出现快速下降(4英寸外延片的芯片产出量约 为2英寸的4倍)。符合成本效益的4英寸蓝宝石衬底将是未来3年LED芯片及终端照明应用产 品价格下降的主要推动力,同时芯片的产量也将成倍增长。而更大尺寸的衬底将受制于外 延及芯片加工设备,短期内不会有快速增长的状况。

截至2010年8月,位居全球前十的蓝宝石供应商亚洲占据七席,拥有57%的市场份额 。同时亚洲也是蓝宝石最大的消费地,仅台湾和日韩企业就分别用去了销量的58%和19%。

进入2010年,蓝宝石衬底价格已经连续3个季度上涨,中、韩、台厂商大举增装 MOCVD,造成今年第4季度全球蓝宝石仍面临不小的供需缺口。根据GLII估计,供需缺口达 30%,以2寸的晶棒计算,价格从第2季的7美元上涨至第三季度的14美元,增长超过50%,而 第4季价格可能上涨到20-25美元之间。2010年造成蓝宝石缺货涨价的原因在于背光源的渗 透率迅速提升,而背光源几乎都以蓝光LED(蓝宝石衬底)加荧光粉作为白光背光源,因而造 成蓝光LED需求上升。

相比蓝宝石衬底的供应紧张,砷化镓衬底因红黄光芯片需求稳定,过去一年并没有 出现太大的价格波动。而SiC衬底因目前全球只有CREE在大批量使用,也不存在供求失衡及 价格大幅波动的情况。

目前以上三种衬底材料在国内均有一些研究院所在进行技术开发,但只有少量企业 在生产,而且量产规模普遍偏小,产品在品质上与进口产品仍有一些差距。其中砷化镓目 前国内大规模量产只有7家左右,其中中科晶电供应量较大(国内红黄光外延及芯片老大乾 照光电的唯一供应商),SiC具备量产能力的只有天富热电,中科院物理所、山东大学则在 这个方面具备一定的科研实力。

蓝宝石晶体方面,国内主要有哈尔滨奥瑞德、云南蓝晶、成都东峻、天津赛法、深 圳奥普、苏州天力、浙江巨化、扬州华夏、重庆川仪、北京国晶辉、天通股份等,工艺多 为泡生法和火焰法,多数产品以窗口材料为主,基本不具备基板的大批量供货能力。2008 年重庆四联集团收购了霍尼韦尔蓝宝石加拿大的工厂,成为国内首个拥有大尺寸规格蓝宝 石衬底的供应商,但其工厂的年产能只有50万片,供应能力非常有限。四联的此次收购尽 管弥补了国内蓝宝石加工的切、磨、抛等环节缺失的问题,但其在国内能否成功复制仍尚 需时日。

MO源、氨气:3年内仍大部分 依赖进口

目前LED外延生产用MO源主要靠进口,国内虽然也有MO源,但是目前国内企业外延 工程师大多数来自台湾,一般不会轻易换掉过去习惯使用的原材料,同时国产气源在纯度 及产能上仍和外资企业存在差距。

国内唯一能提供高纯度MO源的江苏南大光电材料的年产能达到4吨,尽管产能远落 后于国外大厂,但价格及运输成本是国产气源的最大优势。截至2010年9月,全球前4大MO 源提供商中陶氏化学(2009年收购美国罗门哈斯公司RohmHuss)、SAFC Hitech在内地均建有 工厂,阿克苏诺贝尔及日本住友暂时无建厂计划。

陶氏化学今年已在其美国工厂显著增加TMG的产量,此外还在韩国建立了一座新工 厂以应付长远的产能需求,新工厂将于2011年运营。根据陶氏化学拟定的长期生产计划, TMG的产能每年可增加60吨。

到2010年2季度阿克苏诺贝尔美国工厂的TMG产量已经较去年同期增长一倍。

SAFC Hitech将投资200万美元,扩大其在英国工厂的TMG产量。

江苏南大光电2010年将有一条新的TMG生产线投入建设,预计产能为10吨,10月开 始试产,并于年底投入运营,届时南大光电的高纯TMG年产量将达到15吨。公司计划在2011 年将适时再建1-2条TMG生产线以进一步扩充产能,届时产能预期是40吨左右。

目前我国大部分LED外延厂所用的进口氨,基本上来自普莱克斯、APCI和日本昭合 电工这三家厂商。其中日本昭和电工全球市场份额为30%,到2010年年底氨气将从3400吨约 增至2倍,达到7200吨。昭和电工透露,其已在日本和美国取得了使用含水率低的氨气制造 GaN类化合物半导体的技术专利,并正在韩国和台湾进行专利申请。此举可能加速昭和市场 份额的扩张。

国内目前只有北京氧气厂等少数企业是唯一真正用于LED大规模实用化生产流水线 的氨生产厂,预计在今年年底,随着国内外延厂大量MOCVD设备的陆续安装到位,国产氨用 量也将大规模攀升。

MOCVD:疯狂的订单和按部就 班的供货

从2009年下半年开始,全球LED背光源需求暴涨,尤其是日韩厂商。三星及LG积极 抢占市场占有率,带动国内电视厂商纷纷转战LED背光电视,使得LED TV渗透率大幅超出预 期,导致台湾外延芯片厂订单爆满,进而将多余订单转移到内地厂。

台湾企业今年70%的上游企业或参股或独资或合资转移到大陆。台湾今年投资大陆 的94%多为外延芯片,其次是封装。台湾企业投资的地域主要在福建、浙江、江苏,尤其是 江苏,占了很大的比例。台湾外延芯片企业除了泰谷和广稼以外,其它外延芯片企业全都 进入大陆设厂。与去年只转移后端中低档芯片加工相比,今年台厂普遍将外延环节也转移 到大陆厂。截至2010年9月,公开数据显示大陆台资厂累计MOCVD订单数量超过300台,目前 实际到位机台数为40台,投资总额超过12亿美元,这个金额是2010年台湾地区LED建厂和设 备投资金额6亿美元的2倍。仅从投资金额上看台资厂的产业转移规模可见一斑。

目前台厂在大陆的布局以长三角和珠三角地区为首要选择,主要看重产业集聚及供 应链等因素。另外,由于地方政府投资奖励因素,也有部分厂商开始在许多内陆省市做新 的布局。

台厂在LED产业的布局主要分为三种整合模式:其一为晶电模式,通过互相参股或 并购组成泛晶电联盟;其二为垂直整合形态,此种模式以友达、奇美为代表,由于液晶面 板对于LED芯片的需求,跨足到LED领域,进而延伸至LED产业的布局;其三为跨产业结盟, 其中以璨圆、东贝、瑞轩、LGDisplay合资的扬州璨扬光电为代表。

与台厂外延芯片厂商扩张模式不同,国内厂商偏爱自身垂直纵向整合,一切自己做 ,摈弃了兼并收购的快速整合模式。但是大部分国内企业目前仅靠自身积累和力量难以短 时间内实现,仍然需要借助资本市场的力量。三安光电就是一个例子。

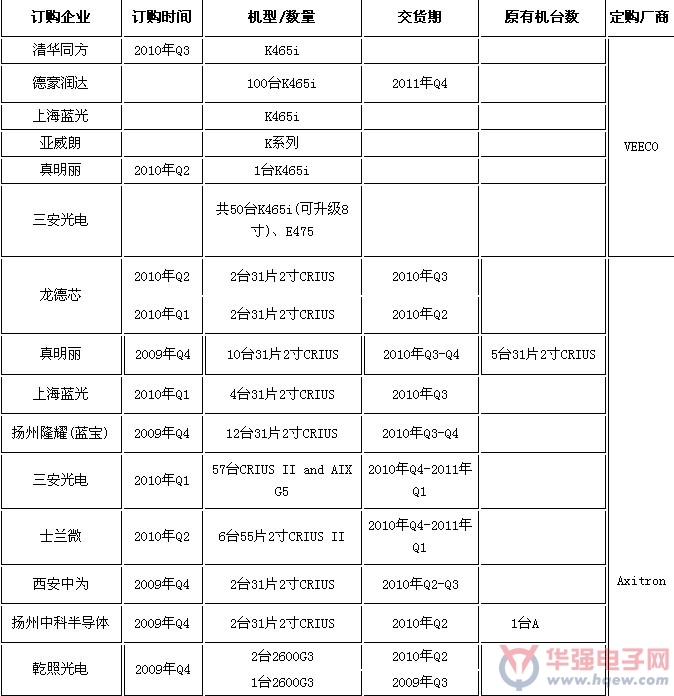

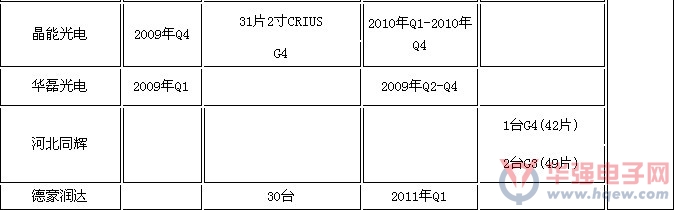

截止今年9月份,国内企业(不包括大陆台资企业)已经安装到位的MOCVD机台数量为 192台左右(2010年前9个月新增65台),到年底将达到230台左右。GLII预计2010年MOCVD全 球出货量在746台左右,其中VEECO将生产346台MOCVD,AIXTRON为400台左右,国内安装到 位订单量约占全球MOCVD实际出货量的14%。今年国内企业购买AIXTRON、VEECO二种机型各 占50%,其中31片机仍是国内厂商订单的主力,这和台资及日韩欧美企业以45片机以上为主 形成明显的对比。

2010-2011年国内企业的MOCVD订单呈现两极分化的特点,其中以上市公司三安光电 和德豪润达的超过100台订单为第一军团,真明丽、乾照光电以20-30台为第二军团,其余 16家企业订单平均数量在5-15台左右。

2010年7月德豪润达正式发布公告,拟向Veeco、AIXTRON分别签署70套、30套MOCVD 及配件设备的《采购合同》;子公司扬州德豪润达也拟与Veeco签署30套MOCVD及配件设备 ,上述合同将在2011年底之前全部交货。

另据目前国内LED外延芯片领头羊三安光电的内部资料显示,计划于2011年底前完 成107台MOCVD的扩产任务,设备从今年10月开始安装,到明年年中全部安装完毕,最终公 司MOCVD拥有台数累计达150台,实现行业全球排名前五名的目标。

注释:以上部分数据来自VEECO和Axitron官方网站, 部分来自GLII市场调研

由于企业里的外延人才背景不一样,也考虑到订购的周期不一样,很多国内企业已 经到了“饥不择食”的状态。实际上,这种情况是不正常的,对人员的要求也 不一样。现实情况是国内外延企业处于两难境地。如果不扩大规模,则很可能边际利润减 少。而如果扩大规模,又担心每家都在扩大规模,最终造成产能过剩,导致这些高成本设 备投入的回收难以保证,丰厚的利润更是无从谈起。

目前国内存在部分企业以“霸占”MOCVD的数量作为市场竞争的手段之 一,而忘了一旦需求趋于饱和,损失最大的往往是自己。另一方面,外延人才的缺乏,也 影响着外延炉子效能的发挥和良率的保证。

因为没有组织强有力的“国家队”进行专项研发,国内在MOCVD的研发 进展缓慢。有些厂家一直在尝试,但各厂家势单力薄,不可能研发出合格的MOCVD,更谈不 上实现量产。按目前的研发状况和国内高端装备制造水平,MOCVD的国产化道路还很长,需 要八到十年左右才能达到目前两家的水平。

外延片:国产出货量增长2倍 ,价格3季度有望回调

目前LED TV背光主导市场,未来照明会带来另一波热潮。LED芯片价格的降低首先 要降低LED外延片的成本,而降低外延成本需要从MOCVD良率及产能同时着手。MOCVD机台稳 定性及重复性决定外延片良率,而MOCVD机台产能增加及成本的降低得从设备设计出发。

从MOCVD厂商Veeco的公开数据显示未来将通过MOCVD良率、工艺和架构改善,使2014年 高亮度LED外延的成本同2009年相比至少有四倍的下降空间。2009年2英寸高亮度LED外延片 的成本127元,2014年将下降至25元。

注释:以上价格为2寸外延片,数据来自GLII市场调研

目前无论是国内还是台湾外延片厂的产能都已满载,其中国内外延厂基本上不对外 销售外延片,基本上都用来自己生产芯片外销,部分企业也只是少量供货,GLII数据显示 国内芯片加工厂主要是从台湾的新世纪光电、广稼光电、奇美拿货。考虑到MOCVD机台安装 调试期、已签订单的消化时间,国内外延片短缺的情况仍将持续,GLII预估2011年3季度这 种情况可能出现好转。

截至2010年9月,国内厂商以三安光电月产能10万外延片稳居第一,山东华光、士 兰微、华磊、华灿紧随其后(详细排名见本期杂志排行榜)。GLII统计国内厂商外延片总体 月产能为28万片,到今年底这个数字将增长到40万片左右。

2010年上半年,受全球LED芯片供应紧张影响,部分台湾外延厂商将外延片的价格 提升了20%-35%左右,行业平均毛利率超过50%,纯利率超过40%。GLII预测,随着LED背光 需求开始趋于平稳以及相当数量MOCVD机台的到位量产,从第三季度开始外延片价格将出现 回调,但受制于蓝宝石衬底产能限制,回调幅度不会超过之前价格上涨幅度。全球外延片 供应紧张的局面将在2011年2季度后趋于缓和。

芯片制造:核心设备国产化 苗头初现,市场份额仍是少量

目前国内芯片后期加工设备基本上从美国、日本和台湾进口。很小一部分国内生产 的设备能提供较好的性能。芯片后期加工设备实际上投入总和不比MOCVD投入少(其中三类 主要设备蒸镀机、PEVCD、晶圆切割机价格总和约700万,成本约占单台MOCVD的50%),加上 建站、厂房费用等,往往超过了前段外延设备的投入资金。

以晶圆切割机为例,2009年之前业界普遍采用的金刚石切割2英寸蓝宝石底板的方 法有赖于操作人员的技术水平,因此在质量稳定性及成品率方面存在问题。随着衬底尺寸 逐渐从2英寸扩大到4英寸,钻石设备已经不是最好的选择,而采用激光划片,可全自动高 速加工,改善成品率。LED蓝宝石衬底激光切割作为LED制造工艺中的关键环节,目前日本 、瑞士和美国设备几乎占领了80%市场份额。GLII预估激光划片未来无疑给国内的几家传统 激光设备生产大厂提供了新的业务增长点,其中苏州德龙、大族激光和华工激光均已经推 出针对LED的晶圆激光切割设备。GLII预测未来国内LED芯片制造厂商每年需求量在1000台 以上,市场规模超过20亿元。

晶圆切割机厂商在2009年开始这股LED热潮中也获利匪浅,全球领导厂商日本Disco 公开的2010年1季度收入较2009年同期暴增260%,较2009年4季度增长16%。另外一家成功进 入台湾和内地市场的波兰厂商ESI 2009年1季度亏损1500万美元,但全年仍然保持300万美 元的利润。

芯片:从缺货恐慌到产能逐 步释放,价格有望小幅下调

2010年LED市场受终端应用需求的超预期增长,大部分芯片厂始料不及。一方面LED 背光需求受电视厂商产品线转移刺激,致使台厂订单量超出现有产能,尤其是三星、LG、 友达、奇美几乎垄断了台厂的芯片供应。今年初三星电子更是几乎买断了LED大厂的货源, 签下了很大的订单,同时也造成全球LED芯片缺货的恐慌,并引起了LED芯片价格的上涨; 而国内康佳、创维、海信、长虹等电视厂商也纷纷在2010年的LED背光TV出货量上相互抬杠 ,结果造成国内外延芯片厂跟着进行疯狂的产能扩张。另一方面普通照明应用市场从2009 年年底开始出现快速增长势头,超出行业预期。

2010年全球高亮度白光LED市场出现较大调整,德国欧司朗、飞利浦Lumileds和美 国CREE出货量逐步逼近日亚和丰田合成,台厂在陆续接获日韩代工及专利相互授权后,有 望挤入全球LED芯片厂商第一阵营。

反观国内市场,目前仍以三安光电1700KK的全色系芯片月产能排在第一,但国内其 他厂商正在各自细分产品领域拼命追赶,其中乾照光电的小功率红黄光月产能达到750KK, 在国内细分市场已经无人能敌。杭州士兰微、山东华光、湖南华磊、华灿光电在小功率蓝 绿光产能上居于国内前列。而在大功率蓝光方面,武汉迪源、三安光电、广州晶科、亚威 朗、山东华光、湖南华磊将形成竞争格局。

LED芯片价格在2010年均出现不同程度的上涨,其中大功率上涨平均幅度为5%,小 功率上涨平均幅度接近15%。尽管媒体公开的信息显示LED芯片供不应求,但从各地大小代 理经销商处了解,货源能基本保持日常供应,并没有出现严重缺货的情况。但如果客户指 定台湾大厂的货源,则货源供应上稍有压力。

大功率以40mil为统计标准,小功率以9mil为统计标准,单位为元;以上数据 来自GLII市场调研

- •小间距加码!中国将全面称雄世界LED显示屏行业?2017-08-12

- •世界LED格局生变 中国企业崛起在即!2017-08-12

- •全球LED照明市场或现变局 中国照企机会来了?2017-07-04

- •半导体上游产业高层观点总结2013-12-11

- •“中国LED/照明展•上海”华东市场不可错过的行平台业2013-08-07

- •中国LED也疯狂2011-05-12

- •2015年中国LED整体规模将达6000亿人民币2011-01-14

- •中国LED内需市场商机可期2010-11-26

- •中国LED企业瞄准上游产业2010-09-20

- •2010中国LED演绎“丛林”之战2010-08-26