2022年9月电子元器件采购与行情预判

序章

一、9月宏观经济

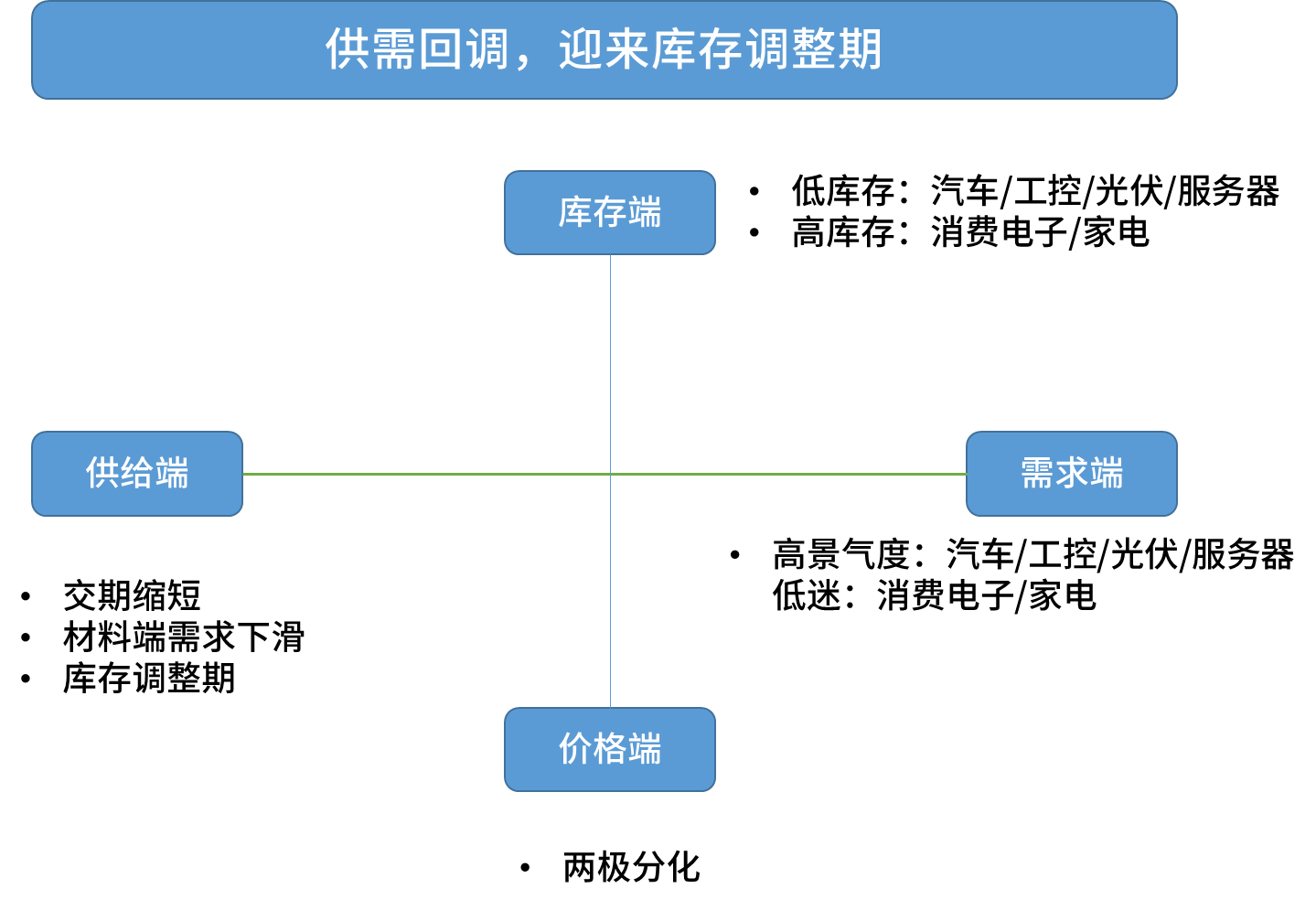

1、全球制造业低位下行,经济复苏难度加大

9月,全球制造业PMI指数四连降,全球经济继续保持低速增长趋势。分区域看,除中美小幅回弹外,包括欧元区、日本等国家/区域制造业PMI均持续下滑,全球经济继续保持低位波动的概率较大。

9月全球及主要国家制造业PMI

资料来源:国家统计局

目前来看,全球经济能否持续稳定复苏,在很大程度上取决于美联储加息、地缘ZZ冲突以及疫情影响,短期内改善希望不大。

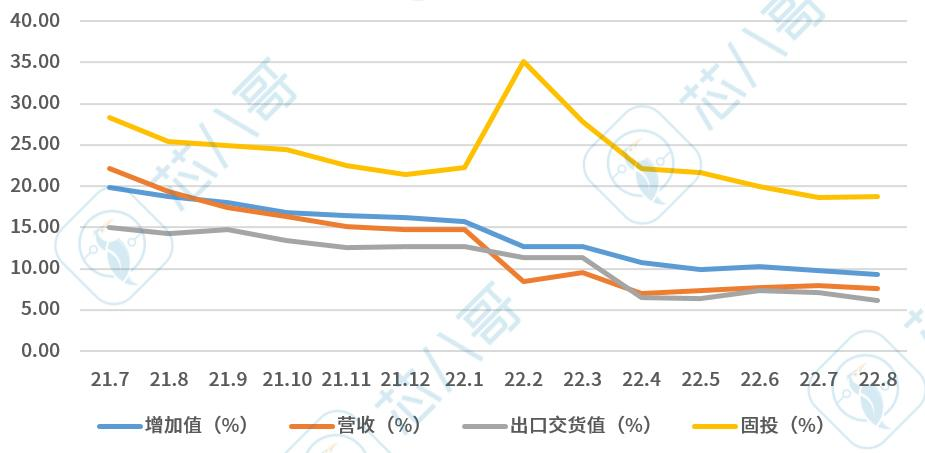

2、电子信息制造业维持稳定,平稳回升

1-8月,中国电子信息制造业生产稳步增长,出口规模持续扩大,企业营收不断提升,投资保持快速增长。

2022年1~8月电子信息制造业运行情况

资料来源:GX部、芯八哥整理

3、半导体市场持续“降温”,指数下挫

根据统计,2022年7月全球半导体行业销售额为490.1亿美元,环比下降2.3%,半导体芯片销售市场持续“降温”。

2022年7月全球半导体行业销售额及增速走势

资料来源:SIA、芯八哥整理

从资本市场指数来看,9月费城半导体指数跌幅达12.16%,中国半导体(SW)行业指数同步下跌11.18%,市场对整个半导体产业前景转趋保守。

9月费城及申万半导体指数走势

资料来源:Wind资讯

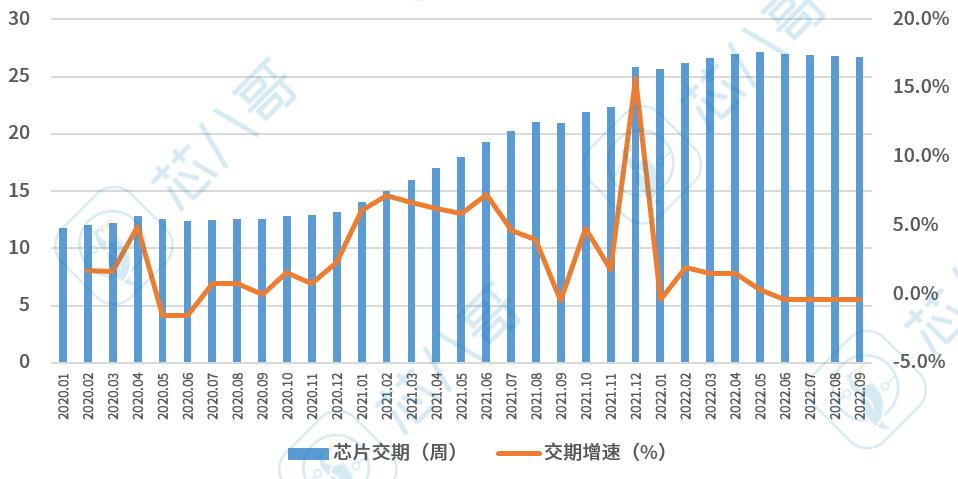

二、9月芯片交期趋势

9月,全球芯片交货周期持续缩短,显示全球“缺芯”的情况进一步缓解,但车用芯片供应仍紧张,存在结构性供应缺口。

9月芯片交期趋势

资料来源:Susquehanna Financial Group

三、9月订单及库存情况

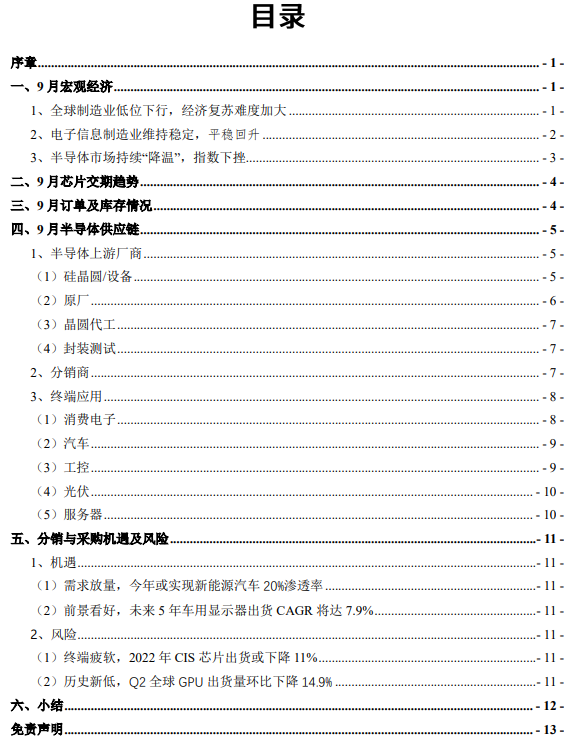

从企业订单及实际库存情况来看,消费/家电类相关产品大规模的库存调整已经到来。

头部企业订单及库存情况

库存情况:高>一般>低>较低>无

资料来源:芯八哥整理

四、9月半导体供应链

9月,半导体产业新一轮库存调整周期初显成效,终端需求逐渐传导最上游的硅晶圆市场。

1、半导体上游厂商

(1)硅晶圆/设备

9月设备需求维持较高景气度,硅晶圆市场出现分化。除12英寸硅晶圆维持高需求外,6/8英寸硅晶圆产能已逐渐“松动”。

全球半导体设备及硅晶圆头部企业订单情况

资料来源:芯八哥整理

(2)原厂

近期,原厂价格行情仍呈现结构性分化,车规、工控品类代表厂商ST、TI及施耐德等Q4计划调涨价格。

9月主要原厂最新动态

资料来源:芯八哥整理

(3)晶圆代工

9月,包括台积电、联电及中芯国际等代工龙头受终端需求影响,价格出现一定“松动”趋势,其中苹果及英伟达等大客户明确提出拒绝台积电2023年的涨价要求。

8月主要晶圆代工厂最新动态

资料来源:芯八哥整理

(4)封装测试

日月光、长电科技等一线封测厂商开始“花式”去库存,中小型封测厂订单急剧下滑,陷入亏损,Q4进入库存调整应该是大概率事件。

主要封测厂商动态情况

资料来源:芯八哥整理

2、分销商

9月,包括中电港、科通技术及云汉芯城等本土元器件分销商上市步伐明显加快,资本带来的整合效应突显。

9月主要元器件分销最新动态

资料来源:芯八哥整理

3、终端应用

(1)消费电子

智能手机、PC市场需求转弱影响大于预期,AMD、三星等相关厂商库存积压严重,股价受挫。

9月消费电子部分厂商动态

资料来源:芯八哥整理

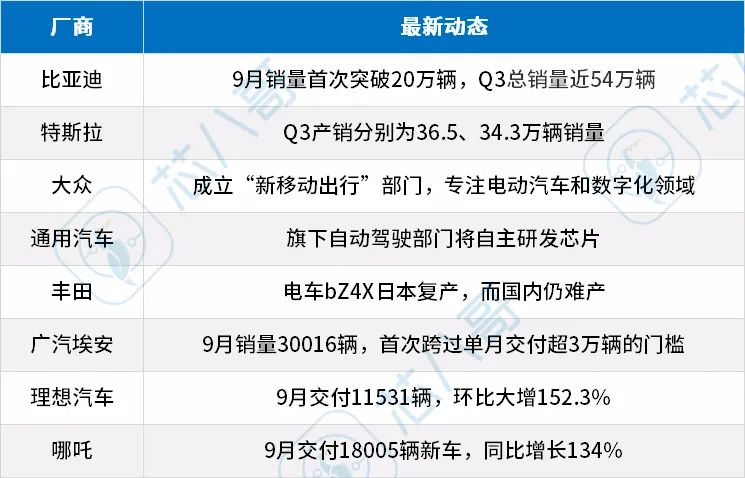

(2)汽车

9月,比亚迪新能源车单月销量首次超过20万辆大关,Q3比亚迪新能源车总销量近54万辆,超出特斯拉近20万辆,新能源汽车强者恒强趋势明显。

9月汽车厂商最新动态

资料来源:芯八哥整理

(3)工控

受益于上半年工控市场需求稳定,以西门子、施耐德及TURCK为代表的头部厂商宣布新的涨价调整。

9月工控厂商最新动态

资料来源:芯八哥整理

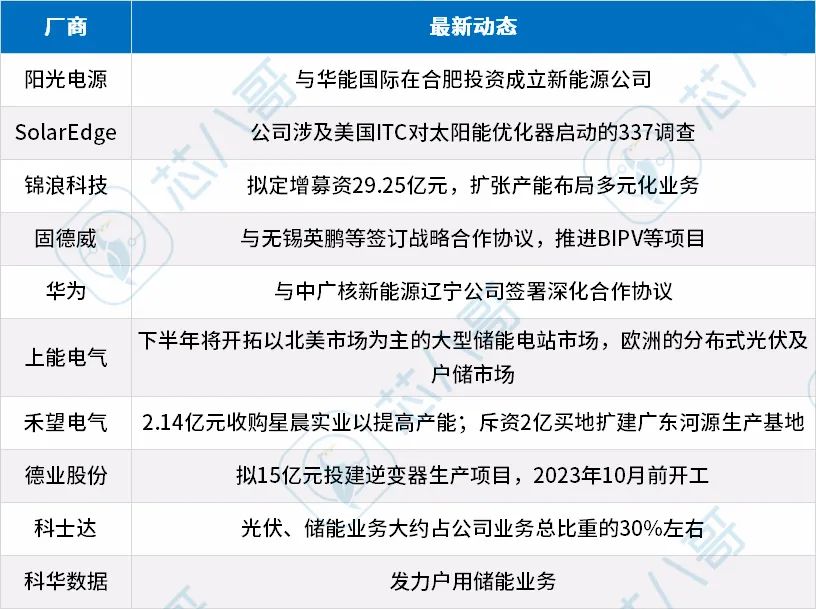

(4)光伏

9月,由于地缘冲突频发,能源供应不稳定等因素影响,欧美市场用户侧光伏需求快速增长,中国作为全球主要的光伏产品生产国,以逆变器为代表的核心元器件需求潜力巨大。

9月部分光伏厂商最新动态

资料来源:芯八哥整理

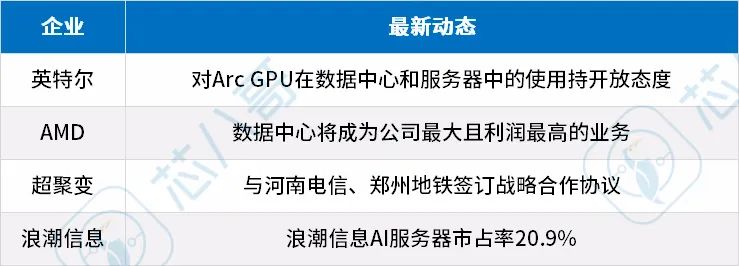

(5)服务器

Q3全球服务器市场增长强劲,超大规模云服务提供商的采购保持快速增长,成为全球市场增长的主要动力。以AMD为例,服务器芯片逐渐成为公司主要利润来源。

9月服务器厂商最新动态

资料来源:芯八哥整理

五、分销与采购机遇及风险

1、机遇

(1)需求放量,今年或实现新能源汽车20%渗透率

GX部原部长苗圩近期表示:汽车“电动化”是大趋势,2022年中国新能源汽车渗透率将达到20%,提前三年实现此前《新能源汽车产业发展规划(2021-2035年)》提出的目标。芯片作为新型产业生态的核心之一,留给国内供应链的时间窗口期大概有三年。

(2)前景看好,未来5年车用显示器出货CAGR将达7.9%

受益于汽车电动化、智能化发展,预计2022年全球车用显示器出货将为1.97亿片,同比增长7.2%。展望未来5年,随着电动车、自动驾驶不断发展,显示器在汽车市场渗透率将持续提升,一车多面板成为趋势,预估2022-2027年市场复合年均增长率(CAGR)达7.9%,车载显示面板及驱动IC厂商前景看好。

2、风险

(1)终端疲软,2022年CIS芯片出货或下降11%

受智能手机、平板、PC等消费类需求下降影响,预计2022年CIS芯片全球出货量或下降11%至61亿美元,是13年来的首次下滑。长远来看,随着汽车自动化,远程医疗和智能安全网络等新兴市场的快速发展,CIS芯片需求前景乐观。

(2)历史新低,Q2全球GPU出货量环比下降14.9%

2022Q2 PC用GPU出货量(包括集成和独立显卡)为8400万台,环比下降7%,同比下降了33.7%,下降幅度高于过往十年的平均水平。全球GPU三大供应商(英伟达、AMD及英特尔)中,AMD下降幅度最小,环比下降7.6%,英特尔环比下降9.8%,英伟达则大幅度下降25.7%。

六、小结

9月,芯片市场需求回调趋势明晰,消费/家电类相关芯片产品全线陷入供过于求的状态,大规模的库存调整已经到来,Q4进入库存调整应该是大概率事件。

*原创声明:本文系芯八哥原创文章,如需转载请通过关注芯八哥公众号并在后台私信申请开通白名单。以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,未取得授权等非法转载,芯八哥将保留追究法律责任的权力。更多深度半导体行业观察和报告,请关注芯八哥微信号:icmyna。

- •最新国产模拟芯片厂商实力大PK2024-03-29

- •要求采购国产芯片!这类芯片售罄!ST/微芯/美信等最新现货行情 | 周行情138期2024-03-25

- •汽车主机厂价格战原因及对芯片供应链影响2024-03-22

- •出货量翻50多倍!这类芯片涨价20%!村田/ST/微芯/华邦电等最新现货行情 | 周行情137期2024-03-18

- •最新全球芯片厂商倒闭、裁员事件及原因分析2024-03-13

- •订单挤爆代工厂产能!这类芯片走势分化!ST/TI/ADI等最新现货行情 | 周行情136期2024-03-11

- •卖爆了!从英伟达最新财报看AI芯片行业发展趋势2024-03-07

- •电子元器件销售行情分析与预判 | 2024年2月2024-03-06

- •千亿巨头施耐德电气的发展史、产业布局及投资版图2024-03-05

- •裁员潮!这些品类芯片售罄!ST/微芯/华邦等最新现货行情 | 周行情135期2024-03-04