1.6亿收购德国公司MueTec,天准科技布局半导体设备的野心

来源:OFweek 作者: 时间:2020-12-09 10:49

2020年疫情加剧了资本寒冬,但半导体行业的投资却逆市上扬。据统计,今年前十个月国内VC/PE共投资了345个半导体项目,预计年底投资总额将超过1000亿,达去年全年总额的3倍。

在国产替代、新技术需求的驱动下,国内半导体行业正处在产能加速扩张中。2017-2020年,全球正在建设和拟建设的晶圆线有62条,其中中国大陆有26条,占比42%。预计2020年,中国大陆半导体设备销售将达到145亿美元,成为全球最大的半导体设备市场。

作为一个大而精的行业,半导体设备行业也已经呈现出高度集中的市场格局,应用材料、阿斯麦、东京电子、泛林半导体、科磊半导体2019年牢牢占据了全球前五的位置。尽管市场的头部效应明显,在芯片制造、封测所涉及到的上千道加工工序中,包括晶圆检测在内的多个细分领域仍存在新玩家入局的机会。

2020年6月22日,科创板上市公司天准科技发布公告将以1818万欧元(约合1.4亿人民币)的价格收购德国半导体检测设备研发商MueTec100%股权,并受让该公司200万欧元债务,这也让整个交易的价格达到2018万欧元(约合1.6亿元人民币)。

此次收购也是科创板首个海外并购案例。据了解,目前交易已获苏州发改委和商务局的同意,双方已经完成了24.9%的股权交割,后续获得德国相关政府机构的审批后,双方将交割其余75.1%的股权。

对于天准科技来说,对MueTec的收购将帮助公司缩短进入半导体领域的周期,减少不确定性,更快地为公司形成新的业绩增长点。同时,这次收购也是国内半导体设备行业加速发展的缩影。

以并购进入半导体设备行业,标的公司MueTec已进入全球市场

天准科技的主业为工业机器视觉装备研发及应用,此次选择以并购的方式进入半导体行业并不偶然。事实上,并购整合在整个半导体设备行业是较普遍的发展模式。回顾半导体设备企业并购史,应用材料和科磊半导体发展过程中的收购次数都在20次以上。

究其原因,行业的高壁垒属性意味着研发上的高难度,并购成为一种迅速更新技术的途径。同时,在市场增速放缓时,并购也成为拓展产品线、扩大市场空间的有效方式。尤其对于首次进入半导体行业的企业来说,由于在相关技术、市场方面缺乏积累,并购等外延式发展模式成为进入半导体设备领域的捷径。

早在天准科技收购MueTec之前,显示检测行业的龙头公司精测电子就先后在2018年、2019年,分别通过与半导体自动测试设备韩国IT&T共同设立中外合资公司、收购日本半导体测试设备企业WINTEST60.53%的股权的方式来进入半导体检测设备领域。

以全球视角看,半导体设备行业的被收购标的呈现出明显的地域特征。广发证券在其2018年发布的研究报告《全球半导体设备并购史研究——以史为镜,可以知兴替》中表示,从1995年到2018年,全球半导体设备领域的并购以美国为核心,向欧洲和日本扩散。报告指出,在87次并购中有85次被收购方的国别或地区可查,其中美国有56家美国半导体设备企业或业务部门被收购,欧洲公司有16家,主要分布在德国、瑞士和英国。美国作为半导体设备行业的先行者,毫无疑问成为并购标的集中区域,而欧洲、日本也不断涌现优质的半导体设备企业。

此次被天准科技收购的MueTec即是一家德国企业。该公司的创始人由光学、软件开发和机械领域的专家组成,于1991年在德国慕尼黑成立。

集成电路由于高精密、高附加值的特点,要求芯片制作过程中采用无损检测,因此对非接触式的光学检测设备成为刚需。MueTec则主要针对晶圆类产品提供高精度光学检测和测量设备,服务区域涵盖欧洲、美国、中国台湾等半导体设备主流市场。

目前MueTec的产品包括:

1) 测量和检测类:关键尺寸测量(CD Metrology),套刻测量(Overlay Metrology),瑕疵缺陷检测,瑕疵缺陷查看,薄膜厚度测量。代表设备为Spector A,MT8000等。

2) 红外解决方案:应用于MEMS领域,可以通过测量数据分析,修改工艺,辅助提升生产良率。代表设备为IRIS2100,IRIS8200。

3) 宏观缺陷检测方案:提供在光刻阶段的晶圆全检需求,代表设备为MT1000。

4) 定制方案:可提供市面上目前还没有可用设备的检测和测量需求定制,比如,全自动的检测设备,定制的搬运系统。

2019年科磊半导体(KLA)在全球范围内的光学检测设备上占比超过50%,其余市场则多由美国、日本、以色列以及一些欧洲国家的厂商占据。国内在该领域起步较晚。2014年,与中科院微电子研究所深入合作的中科飞测成立,国内光学检测设备领域逐渐发展起来。

据了解,MueTec的产品与国内同行中科飞测对比,在设备稳定性、寿命等指标上更突出,且在国外市场有更高的认可度,不过售价更高、开发周期长;而跟国际同行以色列光学检测设备公司CamTek对比,MueTec有更广的产品线,以及独立的2D测量和膜厚测量。

在基于行业、产品以及技术等多维度考量下,天准科技收购MueTec100%股权的交易价格定在了1818万欧元,是MueTec2019年净资产的2.50倍、2020年预计EBITDA的10.26倍。

收购MueTec,天准科技面临的巨大行业机遇

天准科技是2019年首批成功登陆科创板的公司之一。其成立于2009年,主要基于机器视觉技术,研发生产工业视觉装备。公司的产品包括精密测量仪器、智能检测设备、智能制造系统、无人物流车,并提供智能检测装备和智能制造系统相关的软件服务。现阶段,公司的客户群集中在消费电子、汽车制造、光伏半导体、仓储物流行业,大客户包括苹果、三星、富士康、欣旺达、德赛集团、博士集团、法雷奥集团、菜鸟物流等。

随着在消费电子、汽车等领域的行业地位逐渐稳固,天准科技亟需找到新的业绩增长点。而天准科技之所以能将3D视觉检测技术率先在消费电子、汽车制造等领域落地,离不开这些领域的共同特点:客户对价格的不敏感,但对设备精度、准确度等要求高;同时,大客户集中,客单价往往达百万级。此次被收购标的MueTec所在的半导体检测设备领域毫无疑问符合相应条件。

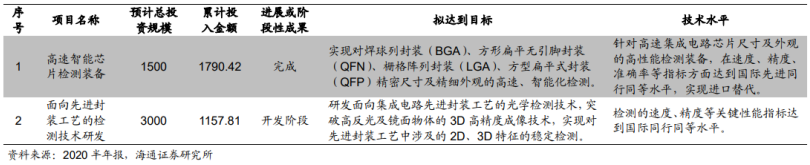

其实在收购MueTec之前,天准科技已经在着手研发半导体检测设备,对于MueTec的收购将加快公司在半导体晶圆检测设备上的布局。

2020上半年天准科技半导体相关在研项目情况(万元)

迄今为止,MueTec累计设备出货量已达数百台。其在技术、产品以及市场等多个环节已形成较成熟的经验,将帮助天准科技快速具备服务国内半导体设备行业的能力。

在当前国内半导体设备自主化发展的大趋势下,此次并购对于两者都意味着广阔的市场前景。一般来说,半导体制造设备支出占半导体设备总支出的80%左右,MueTec所在的前道半导体检测设备约占半导体制造设备的13%。全球市场上,前道检测设备2018年的市场规模约为58亿美元。根据SEMI曾预测的2020、2021年国内半导体设备总支出分别为173亿、166亿美元,得以估算2020、2021年国内前道检测设备的市场需求约为18亿、17.3亿美元。而每台晶圆检测设备普遍在百万美金以上的售价,也为设备厂商创造了更高的收入天花板。

芯片是“国之重器”,但当下我国半导体产业多个环节的国产化程度普遍偏低。尤其是设备、材料、EDA软件工具在内的多个上游环节,短期内难以实现自主发展。不过,正是由于现状与需求的不匹配,价值创造的机会正在显现。有理由相信,在需求的高增长驱动下,类似天准科技收购MueTec的案例可能再度发生。而随着各类资源的不断投入,我国半导体产业实现自主可控的进程也有望加快。

免责声明: 本网站资讯内容,均来源于合作媒体和企业机构,属作者个人观点,仅供读者参考。本网站对站内所有资讯的内容、观点保持中立,不对内容的准确性、可靠性或完整性提供任何明示或暗示的保证。

- •2025年电子元器件行情分析与2026年趋势展望2026-01-08

- •美国按下“暂停键”:对华半导体征税推迟18个月2025-12-24

- •2026年全球半导体市场逼近1万亿美元大关2025-12-10

- •全球半导体产业再现强劲增长!2025-11-04

- •全链聚合,智创未来!深圳华强全“芯”阵容,实力亮相ES SHOW!2025-10-30

- •20+芯片及电子代工厂商半年度业绩PK,芯片及终端市场有哪些变化2025-07-22

- •4000+人次!“2025半导体产业发展趋势大会”成功举办!2025-04-14

- •创新·互联·芯生态 | 2024半导体产业发展趋势大会暨颁奖盛典圆满举办2024-04-13

- •互联芯生·共创未来 | 2023年半导体产业发展趋势高峰论坛暨颁奖盛典圆满落幕2023-04-26

- •“2022年度华强电子网优质供应商&电子元器件行业优秀国产品牌评选”获奖榜单公布!2023-03-22