2022年8月电子元器件采购与行情预判

序章

一、8月宏观经济

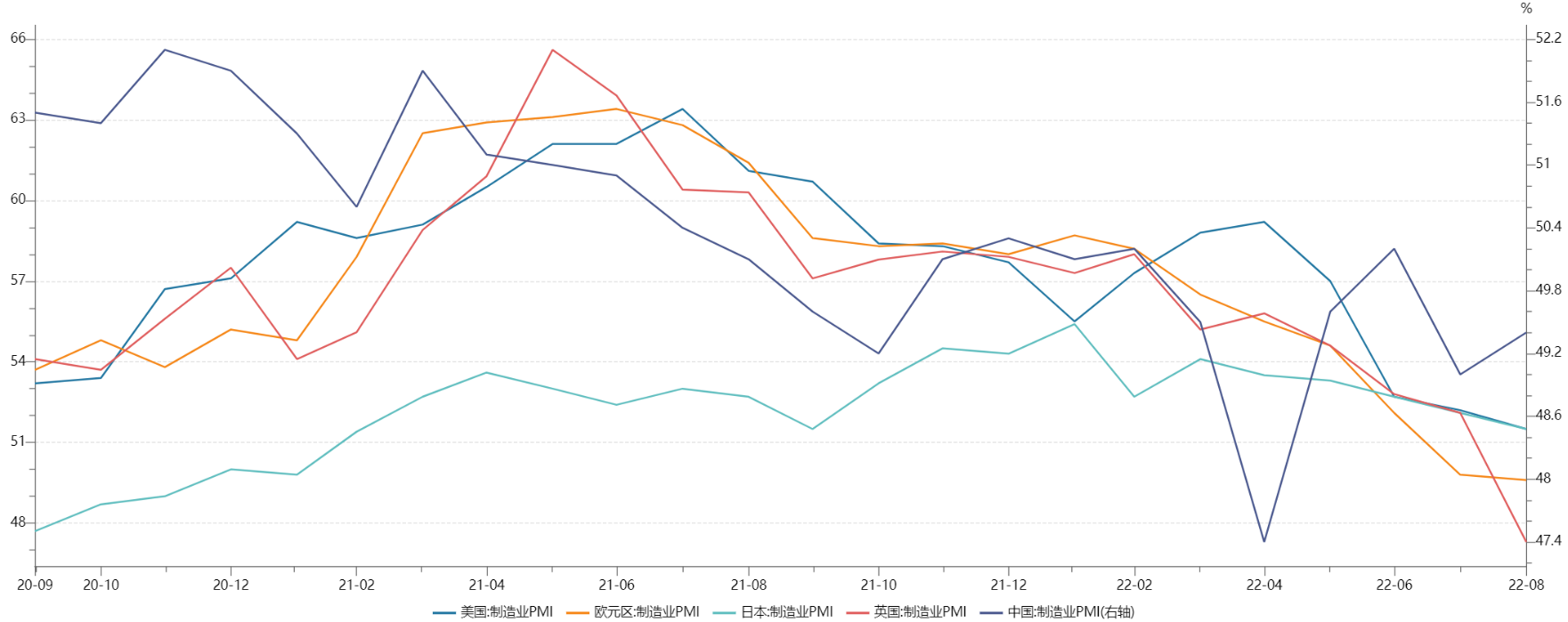

1、全球制造业持续下挫,复苏动力趋弱

8月,全球制造业PMI指数持续走弱,制造业增速持续放缓,复苏动力进一步趋弱。分区域看,除中国小幅回升外,包括美国、欧元区、日本及英国及中国等国家/区域制造业PMI均大幅下滑,全球经济下行压力加大。

8月主要国家制造业PMI

资料来源:国家统计局

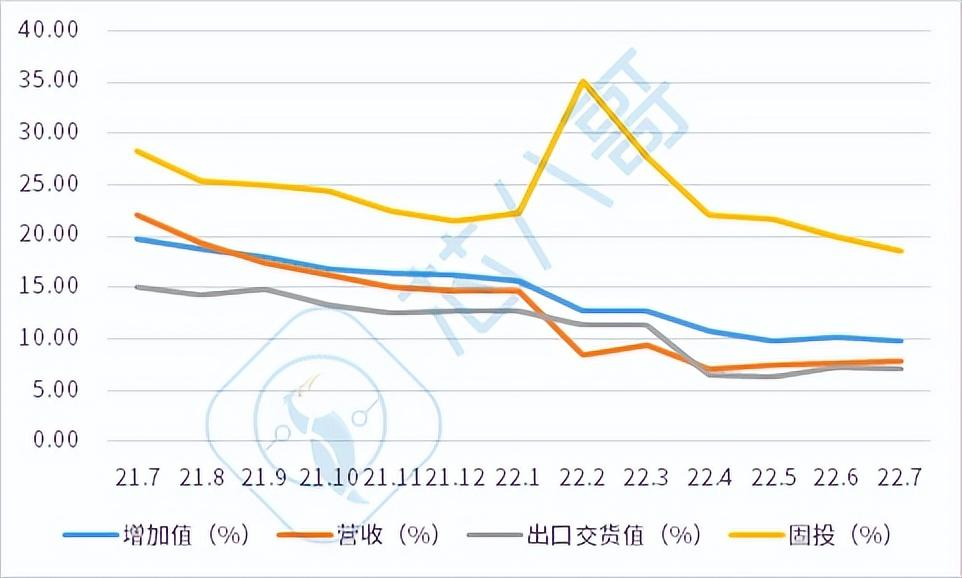

2、电子信息制造业持续增长,保持稳定

1-7月,中国电子信息制造业生产稳定增长,出口规模继续扩大,企业营收稳步提升,投资保持快速增长。

2022年1~7月电子信息制造业运行情况

资料来源:GX部、芯八哥整理

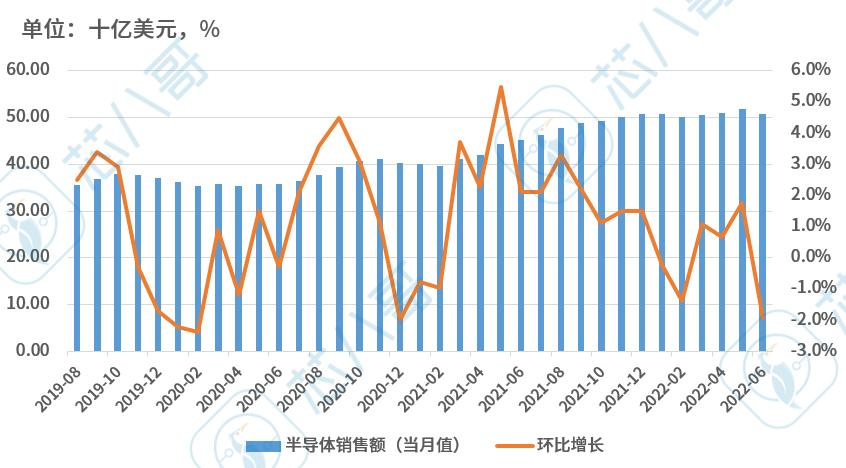

3、半导体增速走低,指数下挫

根据统计,2022年6月全球半导体行业销售额为508亿美元,环比下降1.9%,半导体芯片销售市场开始“降温”。

2022年6月全球半导体行业销售额及增速走势

资料来源:SIA、芯八哥整理

从资本市场指数来看,8月费城半导体指数跌幅达10.1%,中国半导体(SW)行业指数小幅回落2.60%,主要受芯片法案、终端需求及通胀等因素影响,市场对全球芯片销售前景转向悲观。

8月费城及申万半导体指数走势

资料来源:Wind资讯

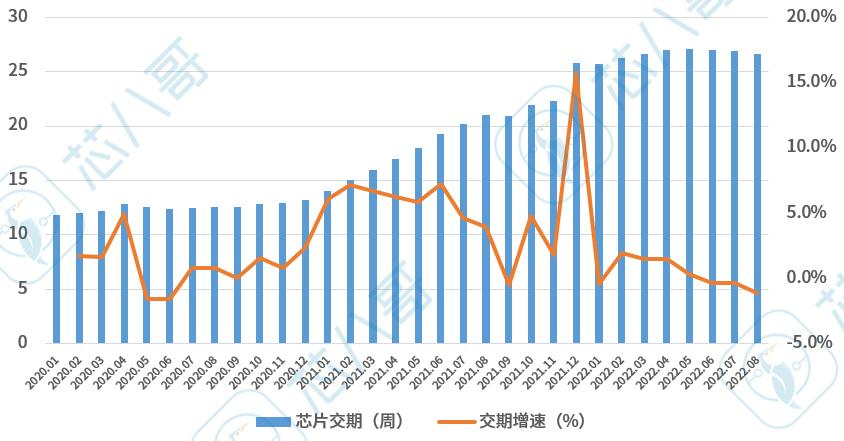

二、8月芯片交期趋势

1、整体芯片交期趋势

8月,全球芯片交货周期持续缓解,自6月以来连续三个月下滑,反映出当前全球芯片供应链压力整体得到一定缓解。

8月芯片交期趋势

资料来源:Susquehanna Financial Group

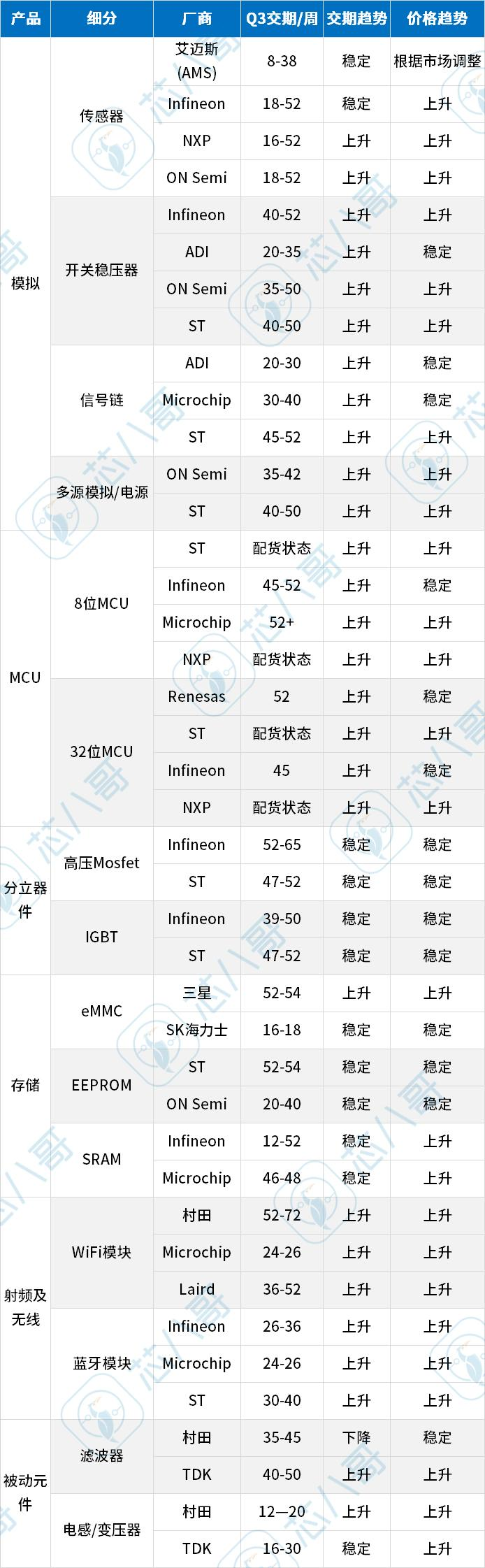

2、重点芯片供应商交期一览

据最新Q3 货期及价格趋势来看,除车规/工控类级MCU、MOSFET、IGBT 等部分产品价格预期上涨,交期仍未缓解外,整体供需已出现较大缓解。

2022Q3重点芯片供应商芯片交期一览

资料来源:富昌电子、芯八哥整理

三、8月订单及库存情况

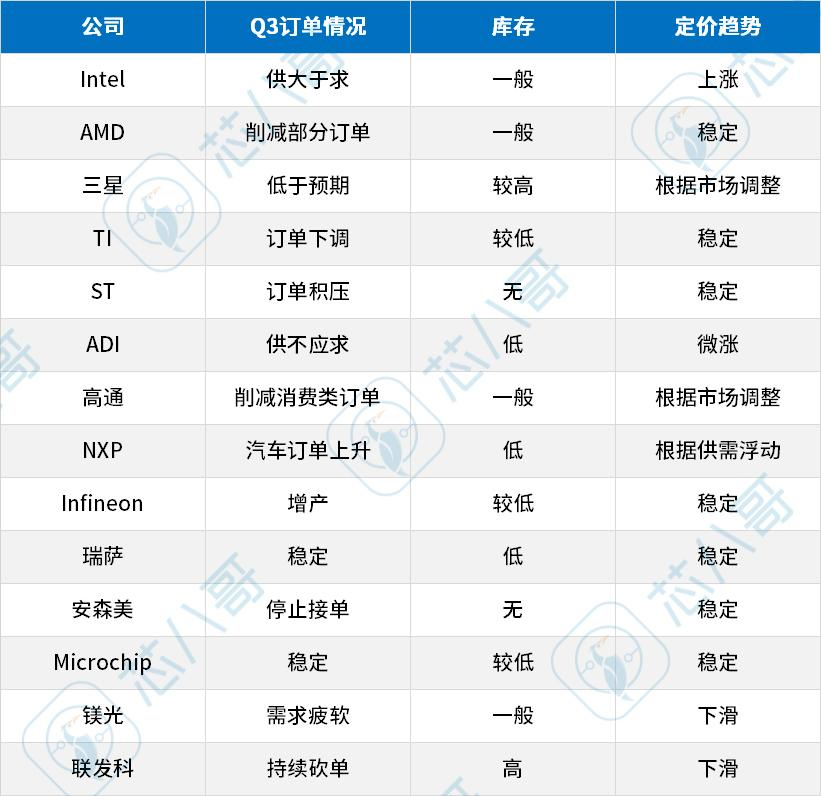

从企业订单及实际库存情况来看,ST、TI、NXP及Infineon等汽车/工控类厂商需求依旧旺盛,Intel、AMD、高通及联发科等消费类厂商陷入低迷,需求分化明显。

头部企业订单及库存情况

资料来源:芯八哥整理

库存情况:高>一般>低>较低>无

四、8月半导体供应链

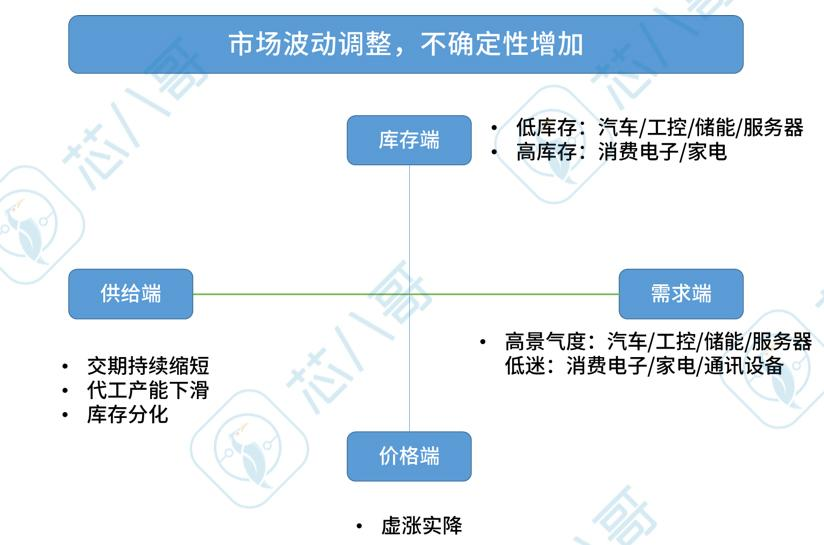

8月,国内外半导体市场依旧维持较高发展预期,但仍旧不能忽略家电、消费等终端市场低迷所带来的的动荡。

1、半导体上游厂商

(1)硅晶圆/设备

2022Q2全球硅晶圆出货量创下历史新高。整体来看,6寸客户库存调整压力较大,但8寸、12寸需求健康。

全球半导体设备及硅晶圆头部企业订单情况

资料来源:芯八哥整理

(2)原厂

经历了去年的超级旺季以及“芯片荒”下不断加码的产能,8月芯片行业逐渐承受需求疲软及高库存带来的压力,直接表现就是价格进一步下跌。

8月主要原厂最新动态

资料来源:芯八哥整理

(3)晶圆代工

除台积电、三星及格芯等头部代工厂维持稳定的产能及价格外,其他如联电、世界先进及力积电等产能和需求均出现松动。

8月主要晶圆代工厂最新动态

资料来源:芯八哥整理

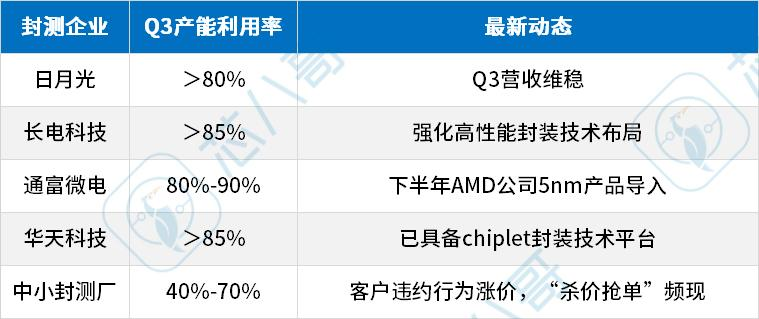

(4)封装测试

消费类、家电等中低端封测产能陷入“杀价抢单”困局,中小型封测厂商业绩大幅下滑,业绩下滑的情况或将蔓延至日月光、长电科技等一线封测厂商。

主要封测厂商动态情况

资料来源:芯八哥整理

2、分销商

上半年,半导体分销行业仍维持较高景气度。从未来发展方向来看,加速向技术分销商转型、布局上游设计是大趋势之一。

8月主要元器件分销最新动态

资料来源:芯八哥整理

3、终端应用

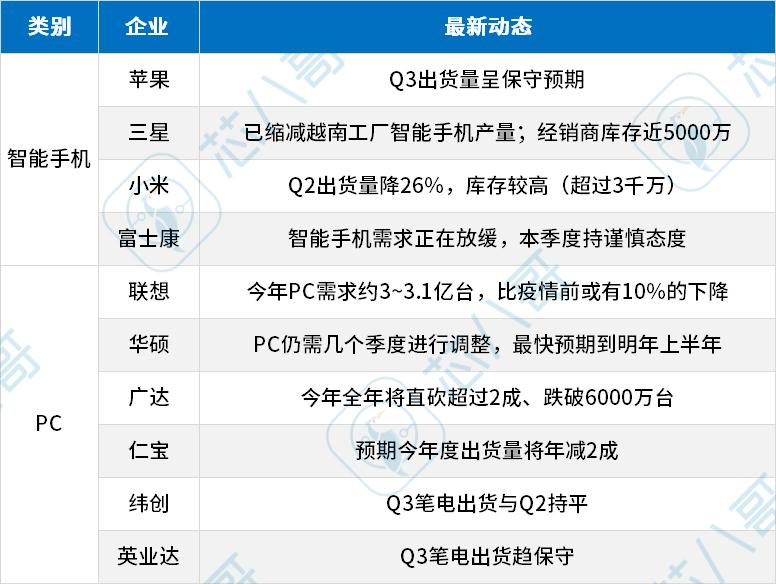

(1)消费电子

8月,以智能手机、PC等为代表消费类厂商及代工厂对于年内订单需求均呈悲观预期,消费类需求正进入新一轮的衰退周期。

8月消费电子部分厂商动态

资料来源:芯八哥整理

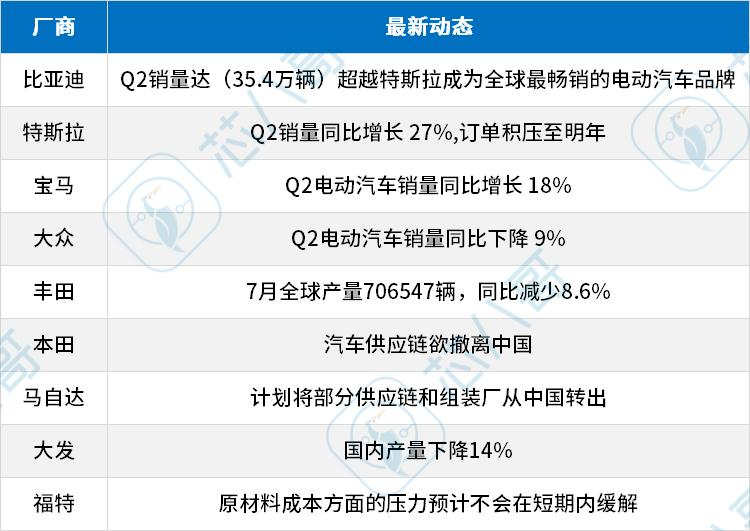

(2)汽车

2022Q2,全球电动汽车同比增长61%,远超传统汽车销量,预计2022年底全球新能源汽车渗透率将达到13%。从具体厂商来看,与比亚迪、特斯拉等新势力车企“突飞猛进”相比,丰田、大众等传统车企“疲态尽显”。

8月汽车厂商最新动态

资料来源:芯八哥整理

(3)工控

受益于制造业复苏和新能源汽车、光伏等领域投资提速,包括西门子、施耐德及汇川等工控厂商订单迎来爆发式增长,施耐德、菲尼克斯、图尔克等部分厂商也不断调涨旗下产品价格。

8月工控厂商最新动态

资料来源:芯八哥整理

(4)储能

8月,锦浪科技、华自科技及固德威等储能PCS头部厂商上半年订单及应收增长较快,预计下半年行业迎来产能快速提升时期。包括阳光电源、古瑞瓦特及首航新能源等多个厂商均与储能产业链相关企业建立了战略合作关系,预示着行业竞争发展已进入新阶段。

8月部分储能厂商最新动态

资料来源:芯八哥整理

(5)通讯设备

全球市场方面,爱立信、诺基亚等厂商宣布年内将全面退出俄罗斯市场。国内市场方面,截至2022年7月,三大运营商累计5G套餐用户近9.50亿户,行业增长进入稳定期,包括中兴、华为等头部厂商开始谋求创新转型。

8月通讯设备厂商最新动态

资料来源:芯八哥整理

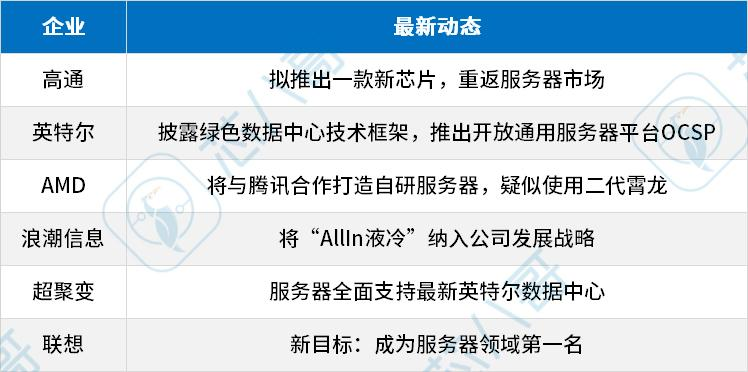

(6)服务器

随着消费类业务陷入瓶颈,在服务器高增长预期背景下,以高通为代表的Arm架构厂商计划重返服务器市场。

8月服务器厂商最新动态

资料来源:芯八哥整理

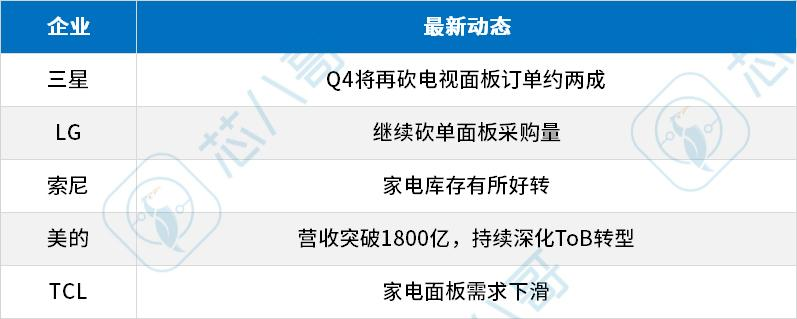

(7)家电

国内外家电业需求持续下滑,三星、LG及美的等国内外代表厂商采购需求趋弱。

8月家电头部企业最新动态

资料来源:芯八哥整理

五、分销与采购机遇及风险

1、机遇

(1)规格升级,下半年Wi-Fi芯片需求保持强劲

尽管消费电子应用需求疲软,但在元宇宙、5G、AI人工智慧的各种延伸服务带动下,Wi-Fi 6芯片在个人电脑及路由器市场逐步取代Wi-Fi 5,带来产业链从芯片到模组到应用的升级换代机遇。预计下半年Wi-Fi和其他网络芯片需求将维持高景气度。

(2)应用成熟,车载摄像头迎来加速放量

当前,车载摄像头相较于毫米波雷达和激光雷达等,成本低和硬件技术相对较成熟,因此成为率先成为汽车智能化应用的核心传感器。叠加政策指引以及电动车企引领智能化浪潮,将助推下半年车载摄像头的加速发展。预计2025年中国市场乘用车摄像头搭载量将增长至超1亿颗,2021-2025年年复合增长率CAGR 21%。

2、风险

(1)需求下滑,显卡市场或将降价清库存

受终端PC、矿机等市场需求放缓和制造商采购意愿下滑的影响,2022Q2的GPU(含独显 / 集成部件)销售额环比下跌14.9% 。其中,英伟达销售额降幅达25.7%。相比之下,AMD GPU跌幅也达到了7.6%。从供应链最新信息显示,9月开始厂商和经销商或将通过降价、促销加大清库存力度。

(2)库存去化,MLCC/芯片电阻需求持续低迷

根据供应链最新信息,当前MLCC、芯片电阻标准品都在库存去化阶段,除了车用、工控、医疗、低轨道卫星等领域需求仍维持稳定,其他如消费类等库存周期超过三个月亟待“去库存化”的成品库存可能超过半年。从出货量来看,预估Q3 MLCC、芯片电阻标准品等跌幅将达5%至10%,Q4若库存去化持续,出货量恐继续下探。

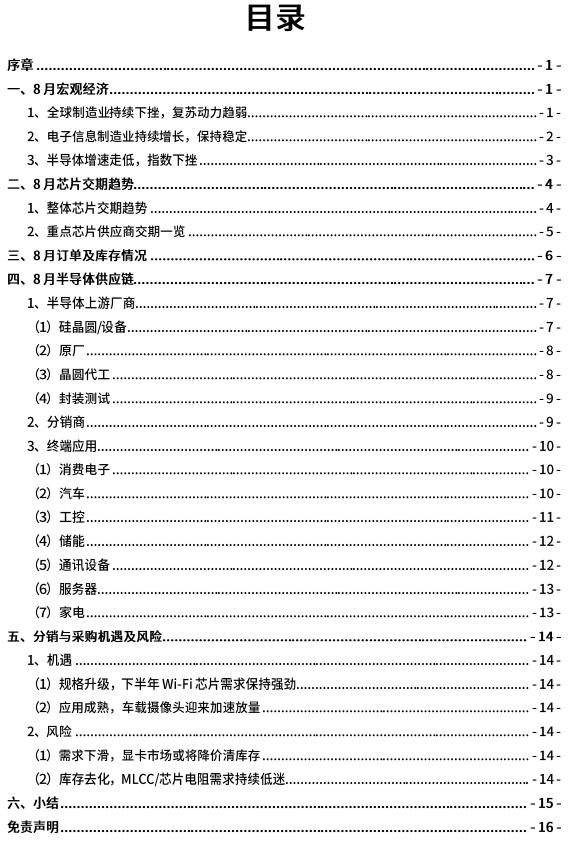

六、小结

8月,芯片供需行情分化趋势愈发明显,随着芯片厂商新增产能开出,叠加消费/家电类富余产能转至汽车、工控等短缺领域,此前因供需失衡、贸易争端及疫情反复等多方面原因造成的缺芯热潮正回归理性。

*原创声明:本文系芯八哥原创文章,如需转载请通过关注芯八哥公众号并在后台私信申请开通白名单。以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,未取得授权等非法转载,芯八哥将保留追究法律责任的权力。更多深度半导体行业观察和报告,请关注芯八哥微信号:icmyna。

- •最新国产模拟芯片厂商实力大PK2024-03-29

- •要求采购国产芯片!这类芯片售罄!ST/微芯/美信等最新现货行情 | 周行情138期2024-03-25

- •汽车主机厂价格战原因及对芯片供应链影响2024-03-22

- •出货量翻50多倍!这类芯片涨价20%!村田/ST/微芯/华邦电等最新现货行情 | 周行情137期2024-03-18

- •最新全球芯片厂商倒闭、裁员事件及原因分析2024-03-13

- •订单挤爆代工厂产能!这类芯片走势分化!ST/TI/ADI等最新现货行情 | 周行情136期2024-03-11

- •卖爆了!从英伟达最新财报看AI芯片行业发展趋势2024-03-07

- •电子元器件销售行情分析与预判 | 2024年2月2024-03-06

- •千亿巨头施耐德电气的发展史、产业布局及投资版图2024-03-05

- •裁员潮!这些品类芯片售罄!ST/微芯/华邦等最新现货行情 | 周行情135期2024-03-04