疫情对全球高科技业影响深度评析

针对疫情对科技产业的影响,全球市场研究机构拓墣产业研究院整理截至2020年2月14日各关键零部件及下游产业的状况,分析如下:

半导体

在晶圆代工方面,厂房自动化的程度较封测领域高,冲击相较封测业来说较小,但中国主要半导体重镇人工大多来自外地,人力缺口与交通限制等,仍会使晶圆代工的复工率低于预期,短期内稼动率不易回复至正常水平。因此,以目前情况来看,预估2020年第一季中国代工业者的整体出货表现可能下修,连带影响下游的中国封测业者。整体营运能否回稳,仍须后续观察。

至于芯片设计端,因为本身没有生产厂房,所需的直接人工远低于晶圆代工与封测业者,所以冲击较小。再加上近年来EDA与晶圆代工业者持续构建云端设计与验证环境,芯片设计厂商或许可透过云端环境来弥补在家工作的不足与缺陷,但这仍需视各厂对云端环境的资本支出多寡及导入程度而定。

存储器

从供给端来看,目前DRAM及NAND Flash厂商在中国的工厂,如三星西安厂、SK海力士无锡厂、长江存储、长鑫存储、福建晋华等,生产上都没有受到影响,原因在于半导体工厂大多已经高度自动化,人力需求不高。再者,原物料在中国农历年前已有备料,短期内不致短缺,只要海关正常通关,就不会有太大问题。最后在交通运输方面,在中国的半导体工厂都有申请特殊通行证,即使在封城期间在中国境内都能顺利通行。从全球的角度来看,存储器产业的特性是除非遇到全球系统性风险,否则厂商不会贸然减产,加上客户端库存仍然不足,即便下游客户现阶段面临缺工/缺料的问题,但仍会维持一定采购力道。因此,第一季DRAM价格依然维持上涨格局。

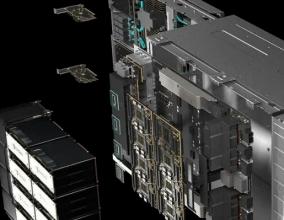

需求端方面,在服务器领域,疫情对现阶段整体服务器出货影响并不明显,只有PCB供应可能会有约两周递延,但由于相关业者在农历年前都有提前备货,因此目前影响有限。值得一提的是,中国数据中心的需求因为疫情而有受惠,例如腾讯受惠于远距教学需求,字节跳动也因为流量增加带动需求增长。

面板

目前面板前端Array投片基本上都还维持满载,但面板后段模组和下游品牌与代工厂的生产状况存在很高的不确定性。原定于2月10日多数中国城市预计恢复生产一事,随着疫情暂时没有减缓迹象、宣布封闭式管理的城市日益增加,复工变量仍大。其次,即使复工,由于交通与物流管制的冲击,关键材料与生产人力后续的到位情况同样十分严峻。根据目前状况,判断除了TV面板延续1月涨势的趋势明确外,Monitor与NB面板价格因为不确定性因素仍多,维持报价与上月持平开出的看法,并观望二月下旬复工之后的相关状况。

通讯

(一)光通讯产业

武汉是全球最大光纤供应链聚集区,包括烽火通信、长飞光纤光缆和光迅科技等,占全球光纤光缆生产比重25%。由于5G基地台需要更多且升级光纤,5G的光纤需求是4G的2倍以上。因此,鉴于近期武汉封城且暂停开工影响光纤供应,可能间接影响5G发展时程。

(二)物联网产业

因中国重要厂商如华为等已复工,加上产业链各环节产品替代性高,故短期内供货无虞。然若疫情持续延烧,仍将造成部分影响,如小米、联发科等大厂的大型研发中心停工,将造成新品上市延宕。此外,安防大厂海康威视、大华全力投入测温仪生产,需观察产能是否受到挤压以致转单;最后,在NB-IoT的发展上由于中国多是产官合作,当各区封闭式管理的限制未获改善,将不利其大范围建设。

(三)5G产业

目前中国电信项目竞标多面临延迟,多数5G规模组网建设及应用示范采购项目皆决定延期开标。另一方面,5G基地台关键零部件供应商,包括PCB和光纤供应商多位于武汉和湖北,对供应链将产生一定程度的影响。随着5G网络建设时程延后,智能手机换机需求受到抑制,加上工厂复工延迟,将使中国5G智能手机出货减少。

绿能

(一)LED

从上游基板、芯片到下游封装段来看,武汉及湖北的LED厂商数量有限,仅少数厂商受到影响;中国其他地区的LED厂则受限于人员复工进度缓慢,短期内无法恢复到全产。整体而言,2019年以来LED产业处于供过于求,仍有库存可供销售,因此短期的影响不大,中长期则需视复工状况而定。其中,LED封装产业链主要分布在广东省以及江西省,虽不是疫情的中心,但由于人力需求较大,加上员工多半来自于中国各地的外移人口,因此,中长期的缺工问题如果没有获得解决,则影响程度将会较为严峻。至于需求面,各家业者已经开始预先拉货,拉高库存水位,因此推升一波备货需求;各生产环节将依据各自供货状态来决定是否涨价因应。

(二)锂电池

在主要锂电池应用中,动力电池芯大部分都贴近于市场端生产,因此并未全部集中在中国,而非电池芯的零部件到少数利基型应用大多来自于日韩与美国等地区,受到疫情的影响程度更小。IT应用由于从上游材料加工到电池芯产业,再延伸至电池模组,产业链高度集中在中国生产,因此目前看来受到疫情的影响最大。

(三)光伏

组件与逆变器等关键设备,将是光伏产业受此波疫情影响最严重的环节。组件原材料中的硅片与辅材如EVA、铝框与玻璃等高度依赖中国供应,然而中国内部受限于物流与复工状况不理想的影响,多数组件制造商原先春节库存备料最多能撑到本月底,部分在东南亚有工厂的制造商可以先转调因应,对于没有东南亚工厂的组件厂,厂商仍在观望情势盼能做出最好的因应。

受限于供给端各环节暂时无法顺利达产,还有物流运输量大量降低的影响,针对海外市场的项目,其安装势必会受到缺货影响。例如美国市场与中国市场有并网期限,必须要在三月底前安装完成,欧洲市场则没有强制必须在第一季前完成,就现况来看,所有的并网项目都会递延到第三季。