最新TOP10芯片代工厂出货、库存情况及半导体进展

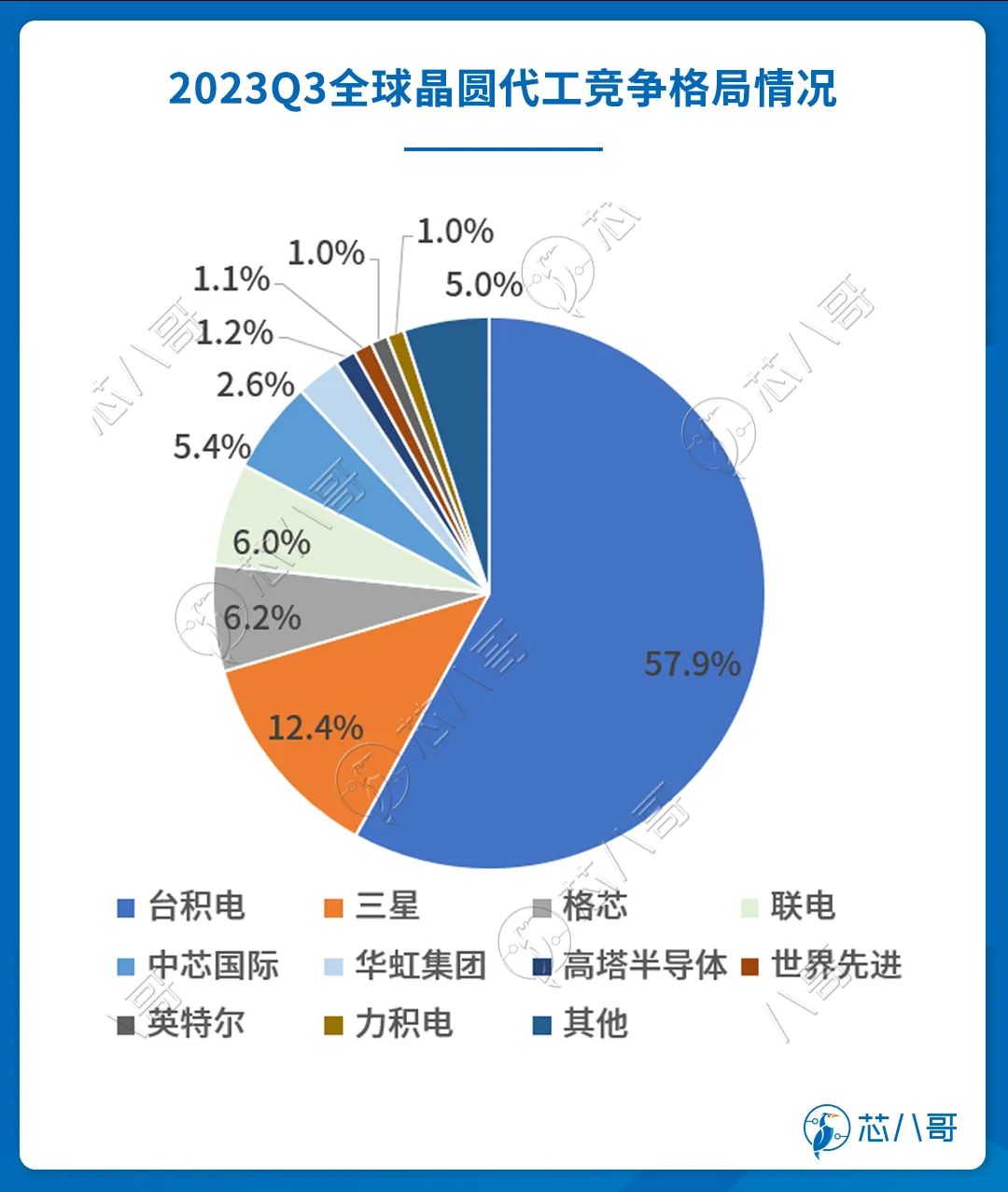

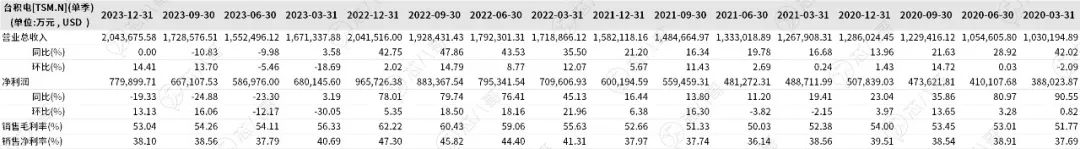

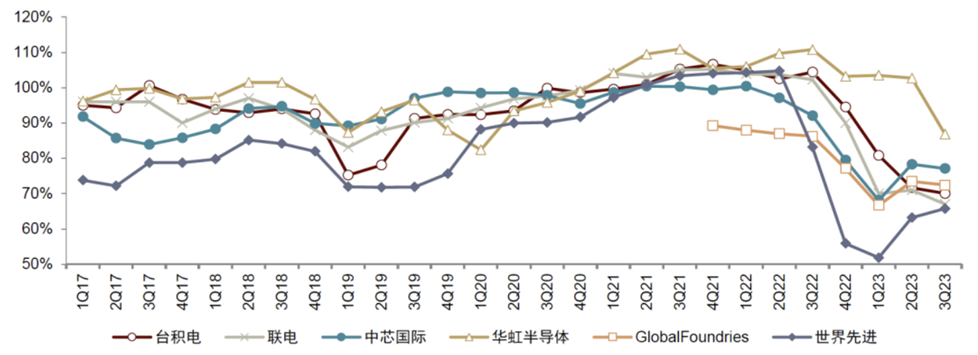

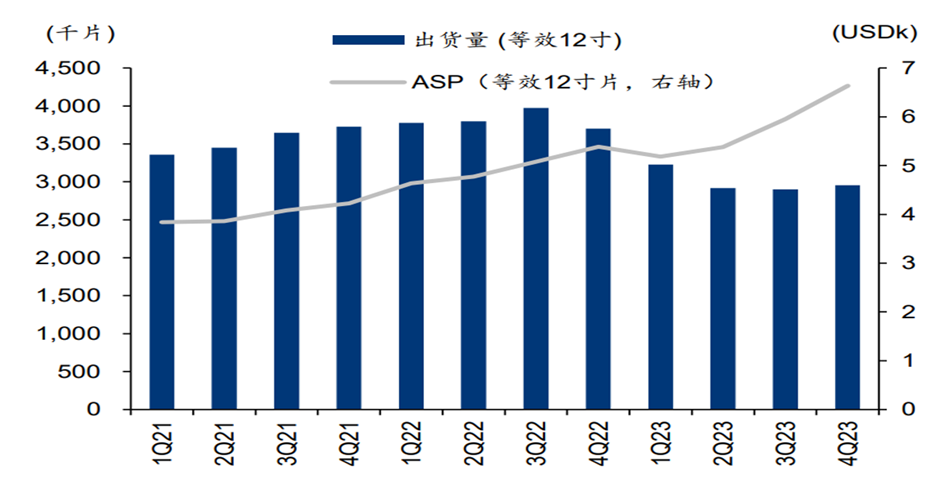

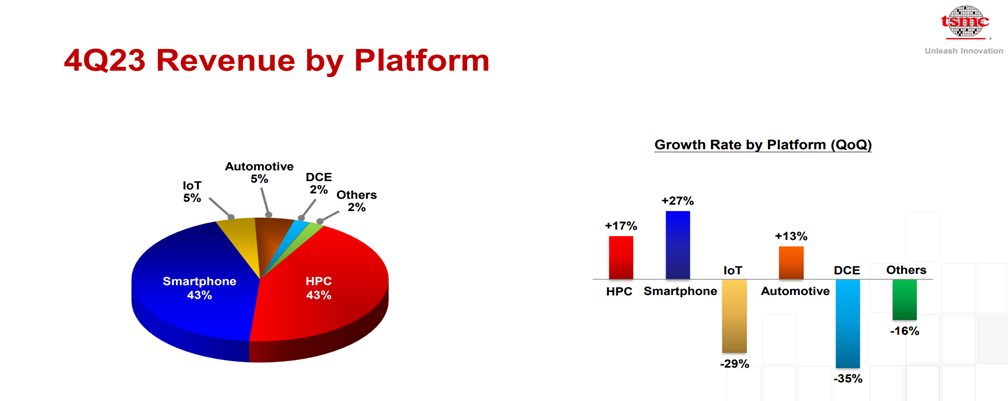

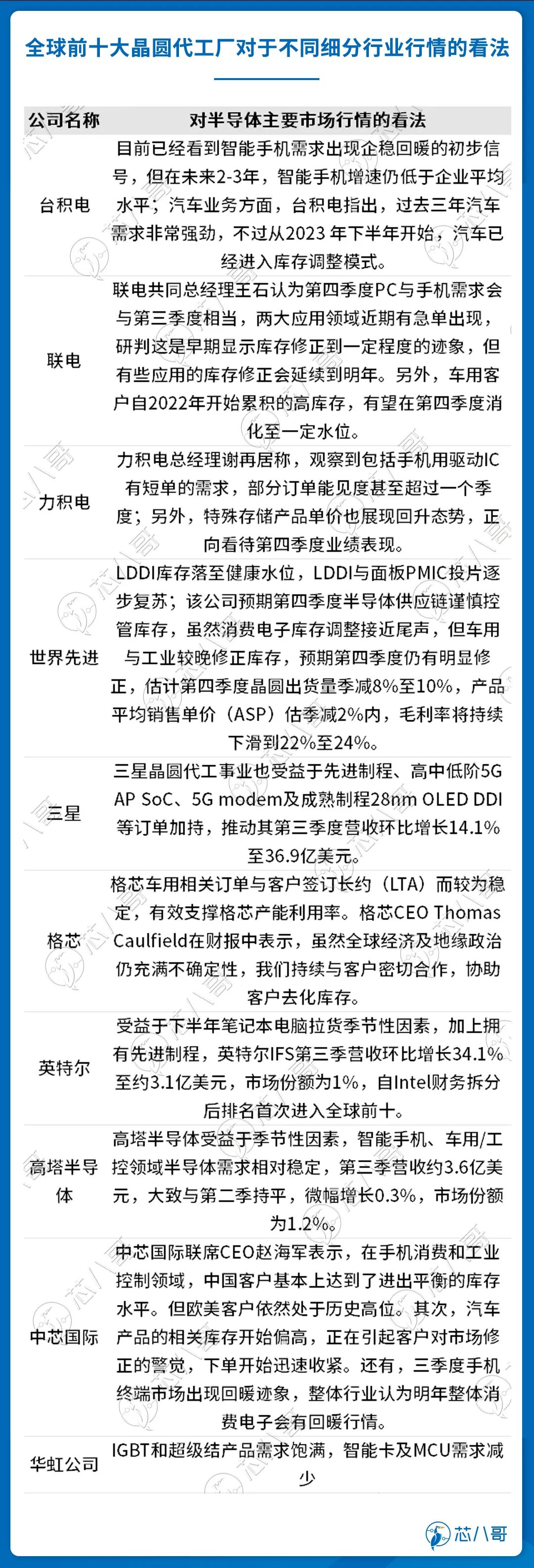

晶圆代工作为连接上游设计和下游应用的桥梁,其市场表现的好坏与半导体行业的景气度高度相关。 芯片代工厂商竞争格局:IDM厂野心勃勃 从竞争格局来看,根据TrendForce的数据,全球前十大晶圆代工厂中,中国台湾的台积电、联电、力积电、世界先进4家厂商市占率合计为66%,仍然牢牢占据全球半导体第一大代工市场;中国大陆中芯国际、华虹集团2家厂商分别排名第五、第六位,整体市占率为8%;而韩国三星的市占率为12.4%,在市场份额上仅次于台积电;此外,美国的格芯和英特尔IFS 2家公司进入全球代工企业前十,二者合计市占率为7.2%。 资料来源:TrendForce 值得注意的是,晶圆代工行业一直以来都是台积电一家独大,市占率长期保持在50%以上。不过,其他厂商也并甘心长期屈居其后,其中以三星和英特尔为代表的IDM厂商不仅在7nm以下的先进制程技术上紧紧跟进,而且还在不断“合纵连横” 积极扩产以试图挑战台积电的龙头地位。 作为仅次于台积电的全球晶圆代工第二大厂商,三星在相继流失苹果、高通等大客户后,代工业务曾一度陷入低迷。不过,在AI浪潮如火如荼发展的带动下,台积电产能已经满载,令不少客户开始考虑采用三星做为替代工厂,因此三星也迎来了久违的翻身机会。据外媒报导,AMD采用Zen 5c架构的新一代芯片打算交给三星4nm制程代工制造。如果三星成功争取到AMD的4nm芯片订单,将为公司日后抢攻服务器大芯片市场奠定良好的基础。 此外,Intel在实施IDM2.0战略以来,计划投入1000亿美元金额大幅扩大产能。凭借业内领先的技术优势,公司在2023年收获了来自思科、亚马逊等30多家客户的订单,让其晶圆代工营收快速增长,在2023年Q3终于进入了全球晶圆代工排名前十。 为了实现2030年成为全球第二大晶圆代工厂的目标,英特尔在结盟高塔半导体后,近日又宣布与联电达成新的晶圆代工合作协议。据其披露,二者合作新的12纳米工艺将在英特尔位于亚利桑那州的晶圆厂Ocotillo Technology Fabrication开发和制造,预计将于2027年开始生产。 虽说台积电的龙头地位短期之内难以动摇,但随着英特尔和三星代工业务规模的不断发展壮大,对台积电的先进制程业务显然也带来了一定的侵蚀。而随着IDM大厂英特尔和三星的不断搅局,预计未来纯晶圆代工模式和IDM模式厂商之间的竞合还将越来越激烈。 TOP10芯片代工厂产能利用率及出货情况 从财务来看,据TrendForce的数据,受益于Q3季度消费电子传统旺季出货量增长的带动,2023年第三季度全球前十大晶圆代工厂总营收282.9亿美元,环比增长7.9%。在增幅上,除了联电、华虹、力积电3家公司营收环比下滑外,其余7家营收均环比增长。其中,英特尔以34.1%的数据在Q3营收中增长幅度最大;而华虹在当季营收下跌幅度达9.3%,下降幅度最大。 资料来源:TrendForce 而在Q4季度,受益于行情的延续,全球主要晶圆代工厂业绩的环比增长还在继续。 具体来看,台积电在2023年Q4实现营业收入204.37亿美元,环比增长14.41%,略超指引上限(188-196亿美元)。净利润为77.99亿美元,环比增长13.13%,已经连续两个季度实现了环比增长。2023年全年,台积电实现营业收入706.26亿美元,同比下滑4.51%。尽管全球晶圆代工行业在 2023 年同比下降约13%,但公司凭借业内领先的技术地位,整体表现要好于整个代工行业。 此外,中国台湾其他晶圆代工厂中,力积电2023年第四季度营收为3.58亿美元,环比增长8.20%,同比下滑22.17%。2023年总营收为14.38亿美元,同比下滑42.14%。净利润亏损0.54亿美元,同比下降107.60%;世界先进在Q4季度实现营收为3.67亿美元,环比增长11.46%,同比增长2.04%。2023年全年公司营收为13.02亿美元,同比下滑23.22%;联电第4季度营收为137.63亿美元,环比下滑2.9%,同比下降18.97%。2023年总营收为72.70亿美元,同比下滑 20.15%。 台积电近12个季度业绩情况 资料来源:wind 从库存来看,全球十大晶圆代工厂中除了华虹、世界先进、英特尔、力积电外,其余厂商库存金额还在不断走高。多家晶圆代工厂表示,目前行业库存调整时间明显超预期,预计这波库存调整周期还将顺延一段时间,整个行业要到2024年H2才会得到明显的好转。 而在产能利用率方面,虽然随着行情的回暖,前十大晶圆代工产能有所回升,但目前整体产能仅在75%左右,远远低于行业均值83%的水平。 全球主要晶圆代工企业稼动率 资料来源:中金公司 具体来看,中国台湾厂商中,目前台积电年产能约为1530万片12英寸等效晶圆,在2023年Q4季度,公司折合12英寸晶圆出货量295.7万片,同比减少20%,但环比增长1.9%。目前,台积电的整体产能利用率约为80%左右;联电预期2024年第1季度晶圆出货量可望增加2%至3%,产能利用率将约61%至63%;世界先进表示,首季因传统淡季影响,供应链持续调整库存,公司整体稼动率已经降至50%;力积电指出,2023年在需求减少之下,产能利用率约在60%左右。不过,随着行情的逐渐回暖,预计2024年首季产能利用率有机会回升到70%-75%。 台积电晶圆出货量及 ASP 情况 资料来源:台积电 和中国台湾厂商不同的是,中国大陆晶圆代工厂受益于国产替代的带动,目前整体产能利用率明显高于行业均值。其中,中芯国际2023Q3产能为79.575万片8时晶圆约当量,产能利用率为77.1%。而华虹截至第三季度末,公司折合8英寸晶圆月产能增加至35.8万片,总体产能利用率为86.8%。 主要下游应用领域去库存最新进展 晶圆代工厂的下游客户众多,不同领域的客户由于细分行业的差异因而具体的景气度又不大一样。 整体来说,目前以手机/PC为代表的消费电子反弹行情依然在延续,并且大部分晶圆代工厂已经吃到了反弹带来的红利。而此前一直疲软的通信行业目前已经处于弱复苏趋势。此外,工控行业目前的调整已经呈加速趋势。汽车行业由于增速的趋缓,目前也已经处于去库存状态。 具体来看,在消费电子领域,自Q3季度进入消费电子传统旺季以来,在手机市场上,以华为Mate 60、苹果15、小米14系列为代表的新品的陆续发布,吹响了消费电子反弹的号角。此后,在PC市场上,也连续迎来一系列新增订单。 受益于消费市场的反弹,台积电智能手机在第三季度收入环比增长33%,而在第四季度收入环比增长27%,同比增长11.4%。台积电表示,目前已经看到智能手机需求出现企稳回暖的初步信号;联电指出,第四季度PC与手机两大应用领域近期有急单出现,研判这是早期显示库存修正到一定程度的迹象,但有些应用的库存修正会延续到明年;力积电表示,目前有感受到供应链库存降到合理水位,并观察到包括手机用驱动IC等器件都有短单的需求,部分订单能见度甚至超过一个季度;世界先进指出,LDDI与面板PMIC投片逐步复苏,预计消费电子库存调整已经接近尾声。 台积电智能手机业务在Q4季度引领增长 资料来源:台积电 在通信领域,Q3季度行业需求依然低迷,行业内中兴通讯、新易盛、烽火通信等厂商在Q3业绩涨跌互现,但主要还是以下跌为主。不过在Q4季度,通信行业的行情已经出现了新的变化。联电在法说会上表示,虽然目前客户持续采取谨慎保守的方式管理库存水位,但仍然可以看到通信领域的短期需求在Q4季度已经在逐渐回温。 资料来源:芯八哥整理 在工业领域,从2023Q2季度开始,在需求不断减弱、库存逐渐加大的背景下,整个行业也迎来了调整周期。目前客户端普遍已经在进行库存调整,而调整时间预计将持续4-5个季度,预期到2024H2将回归至正常的增长模式。对于此,世界先进指出,工业较晚修正库存,预期第四季度仍有明显修正;中芯国际表示,工业控制领域中国客户基本上达到了进出平衡的库存水平,但欧美客户依然处于历史高位。 而在汽车领域,经历前几年的高速增长后,全球新能源汽车行业增速已于2023年放缓。在补贴退坡全面市场化的背景下,包括台积电、联电、世界先进、中芯国际等厂商都表示已经观察到下游客户汽车芯片库存已经处于较高的水平,这或许意味着2024年整个汽车和汽车半导体的竞争将会越来越激烈。 具体来看,台积电汽车业务在2023年同比增长15%,是所有领域中唯一实现正向增长的业务。不过,在Q3季度台积电业务环比下滑了24%,也引起了公司的高度注意。台积电表示,过去三年汽车需求非常强劲,不过从2023 年下半年开始,汽车已经进入库存调整模式;联电指出,车用客户自2022年开始累积的高库存,有望在第四季度消化至一定水位;世界先进则表示,车用库存较晚修正库存,预期第四季度仍有明显修正;中芯国际也指出,汽车产品的相关库存开始偏高,正在引起客户对市场修正的警觉,下单开始迅速收紧。 展望未来,TrendForce认为,受半导体下行周期影响,2023年全球晶圆代工市场规模约1,120亿美元,同比下滑10-15%。不过,其也认为当前芯片库存水平正逐渐回归常态,2024年全球晶圆代工市场规模有望迎来5-10%的增长。 此外,市场几大核心晶圆代工厂也表达了自己对未来行情的看法。其中,台积电指出,2024年将是非常稳健的一年,公司预测2024年全年除存储器外的整体半导体市场将同比增长超过10%,而代工行业增长预计约为20%;联电表示,公司对 2024 年持审慎乐观态度,预估今年半导体产值年增 4-6%,晶圆代工产值年增7-9%,联电所在的整体潜在市场 (TAM) 持平,看好下半年优于上半年;力积电认为目前公司在存储DRAM、Flash的代工价格可望持续提高,再加上产能利用率回升与铜锣新产能贡献,2024年营运表现有望优于去年。

*原创声明:本文系芯八哥原创文章,如需转载请通过关注芯八哥公众号并在后台私信申请开通白名单。以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,未取得授权等非法转载,芯八哥将保留追究法律责任的权力。更多深度半导体行业观察和报告,请关注芯八哥微信号:icmyna。

- •重磅消息!中国对日本进口芯片发起反倾销调查!2026-01-08

- •免费直播预告 | 从理论到实操,全面解析ADC/DAC芯片测试前沿方案!2025-06-17

- •摩尔斯微电子携手Gateworks,利用Wi-Fi HaLow革新工业连接2025-06-04

- •重磅!中国或禁止政府采购这类芯片和品牌2024-03-25

- •最新PMIC芯片市场竞争格局、供应商及发展趋势2024-03-19

- •出货量翻50多倍!这类芯片涨价20%!村田/ST/微芯/华邦电等最新现货行情 | 周行情137期2024-03-18

- •对标ST!这家国产厂商的该类芯片加速上车2024-03-15

- •马来西亚芯片的崛起2024-03-14

- •这些芯片,将大幅涨价2024-03-11

- •订单挤爆代工厂产能!这类芯片走势分化!ST/TI/ADI等最新现货行情 | 周行情136期2024-03-11